مدیریت سرمایه در فارکس بدون اغراق، مهم ترین اصل برای یک تریدر محسوب می شود. مهم نیست که چقدر در ترید کردن حرفه ای یا مبتدی باشید، اگر اصول مدیریت سرمایه را رعایت نکنید، قطعاً کال مارجین خواهید شد.

بزرگان فارکس جهان همیشه روی مدیریت سرمایه تاکید می کنند، زیرا نقش حیاتی در جلوگیری از ضرر و حفظ سرمایه شما دارد. برای آشنایی و آموزش مدیریت سرمایه در فارکس، یادگیری اصول و فرمول آن و درک بهتر مدیریت سرمایه فارکس، با ما در دلتا کالج همراه باشید.

مدیریت سرمایه در فارکس چیست؟ (Money Management)

مدیریت سرمایه فارکس به زبان ساده یعنی بکارگیری تکنیک ها و اصولی که باعث به حداقل رساندن ضرر و به حداکثر رساندن سود در معاملات می شوند.

راه های زیادی برای تدوین یک استراتژی وجود دارد که به شما کمک می کند بیشتر معاملاتتان موفق باشد، اما استراتژی بد دلیل ضرر کردن بیشتر مردم در فارکس نیست! مهم ترین دلیل این است که بیشتر مردم یا برنامه مشخصی برای مدیریت پول خود ندارند، یا اینکه از قوانینی که برای مدیریت سرمایه ایجاد کردهاند به راحتی عبور می کنند.

چنانچه قوانینی که برای مدیریت سرمایهتان تعیین کردهاید را نادیده بگیرید، امکان دارد سرمایه خود را به خطر بندازید و کال مارجین شوید. کال مارجین یکی از رایج ترین مشکلاتی است که برای معاملهگران فارکس اتفاق میافتد. با مطالعه مقاله کال مارجین در دلتا کالج میتوانید مفصلا با این مفهوم و راههای جلوگیری از وقوع آن آشنا شوید.

اگر شما بتوانید قوانین مدیریت سرمایه در فارکس را بشناسید و واقعاً آنها را تحت هر شرایطی بکار بگیرید، مطمئن باشید که امکان ندارد کل سرمایه خود را از دست بدهید. اما این قوانین چه هستند و چطور می توان آن ها را آموخت؟ با ما همراه باشید.

آموزش مدیریت سرمایه در فارکس

حالا که با مفهوم مدیریت سرمایه آشنا شدید، در این بخش به آموزش کامل مدیریت سرمایه در فارکس می پردازیم.

این بخش شامل معرفی اصطلاحات و واژه نامه، قوانین و فرمول مدیریت سرمایه در فارکس و معرفی اکسپرت می شود.

اصطلاحات و واژه نامه مدیریت سرمایه فارکس

برای آموزش مدیریت سرمایه در فارکس، بهتر است با اصطلاحات رایج آن مثل حد سود، حد ضرر و… آشنایی داشته باشید. در ادامه واژه نامه ای را در این خصوص ارائه داده ایم.

| اصطلاحات | توضیحات |

|---|---|

| حد ضرر (Stop Loss) | حد ضرر بازه قیمتی است که توسط معامله گر مشخص می شود و در آن بازه، برای جلوگیری از ضرر بیشتر، معامله بسته می شود. |

| حد سود (Take Profit) | حد سود حدود قیمتی است که توسط معامله گر مشخص می شود تا زمانی که معامله سودده می شود، در آن محدوده مشخص شده از معامله خارج شود. |

| نسبت ریسک به ریوارد (R/R) | نسبت ریسک به ریوارد، یا سود به ضرر شاخصی است برای ارزیابی میزان حد ضرر در مقابل حد سود. |

| تحمل ریسک | میزان تحمل ریسک یعنی تعیین کنید که حداکثر تا چه میزان ضرر را برای سرمایه خود، در هر معامله یا در کل معاملات می توانید تحمل کنید؟ |

| حجم معاملات (Lot) | حجم معامله میزان سرمایه ای است که برای ورود به هر معامله در نظر دارید. |

| بالانس (Balance) | بالانس، موجودی اصلی حساب معامله گر را با در نظر گرفتن سود و زیان های حاصل از پوزیشن های معاملاتی بسته شده، نشان می دهد. |

> پیشنهاد مطالعه: جامع ترین و کامل ترین واژه نامه و اصطلاحات فارکس

حد ضرر (Stop Loss)

یکی از مفاهیم مهم در مدیریت سرمایه فارکس، استاپ لاس یا حد ضرر می باشد. خوشبختانه میزان ضرر در بازار فارکس قابل کنترل است و شما قبل از ورود به یک معامله می توانید میزان ضرر خود را مشخص کنید.

تعیین حد ضرر در معامله یعنی شما محدوده قیمتی را مشخص کنید که اگر بازار به آن محدوده رسید، معامله شما بسته شود و از ضرر و زیان بیشتر جلوگیری شود.

استفاده نکردن از حد ضرر، یعنی نادیده گرفتن مدیریت سرمایه در فارکس و افزایش احتمال شکست و از دست دادن کل سرمایه در این بازار! معامله گرانی که از حد ضرر استفاده می کنند، این گونه از تجربه خود می گویند:

“حد ضرر باعث می شود در هر شرایطی به بازار مسلط باشیم و تکنیک های تحلیل تکنیکال را بهتری اجرا کنیم. این موضوع باعث شده مدت بیشتری در بازار حضور داشته باشیم و سرمایه گذاری امن تر و ایده آل تری را تجربه کنیم.”

تعیین حد ضرر قبل از ورود به معامله انجام می شود. برای مشخص کردن نقاط حد ضرر می توانید از روش های مختلف در تحلیل تکنیکال استفاده کنید. تجربه نشان داده که نقاط حمایت و مقاومت استاتیک و داینامیک یکی از بهترین نقاط برای تعیین استاپ لاس می باشند.

حد سود (Take Profit)

حد سود دقیقا در مقابل حد ضرر قرار می گیرد. برای مدیریت سرمایه در فارکس، تعیین دقیق حد سود بسیار اهمیت دارد. تعیین حد سود در معامله یعنی تعیین محدوده ای از قیمت که طبق تحلیل و بررسی انتظار دارید معامله تا آنجا سودده باشد و شما سود کسب کنید و سپس از معامله خارج شوید.

تعیین درست تیک پروفیت از این جهت در مدیریت سرمایه فارکس اهمیت دارد که اگر ریوارد مناسبی برای معاملات خود مشخص نکنید، ممکن از بخش قابل توجهی از سود بازار عقب بمانید یا بخش زیادی از سود شما از بین برود.

برای تعیین حد سود نیز مشابه حد ضرر، باید از روش های مختلف در تحلیل تکنیکال استفاده کنید. درست است که هر چقدر ریوارد یک معامله بیشتر باشد، وضعیت آن معامله بهتر است، اما در تعیین حد سود نباید بی گدار به آب بزنید! یعنی نباید بدون هیچ تحلیل و منطق خاصی، حد سود معاملاتتان را افزایش دهید.

نسبت ریسک به ریوارد (R/R)

یکی از ارکان مهم فرمول مدیریت سرمایه در فارکس، نسبت ریسک به ریوارد است. نسبت ریسک به ریوارد یا در واقع نسبت سود به زیان یعنی اینکه به ازای چه میزان سود، حاضرید چقدر ریسک یا ضرر کنید؟ با استفاده از این نسبت، شما می توانید میزان بازدهی معاملات خود را بسنجید.

بعد از تعیین حد سود و ضرر، نوبت به محاسبه نسبت ریسک به ریوارد می رسد. این نسبت از تقسیم حد سود بر حد ضرر بدست می آید و 2 حالت را برای ورود به معامله به وجود می آورد:

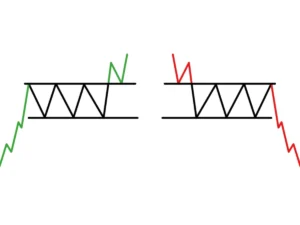

- اگر نسبت R/R عددی کمتر از 1 شود، یعنی معامله ای در پیش دارید که ضرر آن بیشتر از سود آن است. طبق فرمول مدیریت سرمایه در فارکس ورود به چنین معامله ای مجاز نیست.

- اگر نسبت R/R بیشتر از 1 شود، یعنی سود معامله از ضرر آن بیشتر است و این معامله با اصول مدیریت سرمایه فارکس سازگار است.

تحمل ریسک

در استراتژی های مدیریت سرمایه در فارکس، یکی از موضوعاتی که حتما باید مشخص شود، میزان تحمل ریسک معامله گر است. تحمل ریسک یعنی شما در هر معامله و در کل معاملات، حاضرید چقدر از سرمایه خود را از دست بدهید؟

اگر شما هزار دلار سرمایه اولیه برای شروع معاملات داشته باشید، چقدر از این هزار دلار از دست برود، همچنان تحمل حضور در بازار را دارید؟ این موضوع کاملا به شخصیت شما به عنوان یک معامله گر بستگی دارد.

اکثر بزرگان فارکس توصیه میکنند حداکثر روی 20% از سرمایه کل تحمل ریسک داشته باشید. در هر صورت شما باید با توجه به شخصیت معامله گری خود، میزان تحمل ریسک تان را در معاملات مشخص کنید. اگر تحمل ریسک بالایی دارید، می توانید معاملات بیشتر با ریسک های بالاتر را انجام دهید و اگر تحمل ریسک کمتری دارید، در معاملات محتاطانه تر رفتار می کنید.

حجم معاملات

حجم معامله نشان دهنده میزان سرمایه ای است که برای هر معامله کنار می گذارید. تعیین حجم معاملاتی در تدوین استراتژی مدیریت سرمایه فارکس، نقش بسزایی دارد.

برای مدیریت بهتر سرمایه خود در فارکس، باید حجم مشخصی از سرمایه را با توجه به شرایط موجود، وارد معامله کنید. برخی از این شرایط را که روی تعیین حجم معاملات تاثیر دارند در ادامه توضیح داده ایم:

- حد ضرر: هر چه استاپ لاس کمتر باشد، حجم معاملاتی بیشتری را می توان در نظر گرفت.

- تحمل ریسک: اگر تحمل ریسک شما در بازار بیشتر باشد، حجم معاملات شما نیز بیشتر خواهد بود.

- مقدار بالانس یا دارایی اولیه: هرچه موجودی یا سرمایه اولیه شما در بازار بیشتر باشد، طبیعتا حجم معاملات شما نیز بیشتر خواهد بود.

از آنجایی که شما نمی دانید در معاملات بعدی تان چه اتفاقی می افتد، هیچ گاه نباید به این فکر کنید که اگر ضرر کردید، باید حجم معامله بعدی را بیشتر کنید تا ضرر قبلی را جبران کنید.

بالانس (Balance)

اگر هیچ پوزیشن معاملاتی باز نداشته باشید، بالانس، موجودی حساب شما را در بروکر نشان می دهد. سرمایه شما در حسابتان دائما در حال تغییر است؛ زیرا در معاملات خود سود یا ضرر می کنید و این سرمایه ثابت نمی ماند. پس در فرمول مدیریت سرمایه در فارکس نمی توان بالانس ثابت و مشخصی را برای همه معاملات در نظر گرفت.

روش های مختلفی برای در نظر گرفتن بالانس معاملات وجود دارد. مثلا یکی از روش ها این است که وقتی معامله ای را باز می کنید، بالانس حساب خود را در همان لحظه به عنوان بالانس اصلی معامله در نظر بگیرید. یا در روشی دیگر می توانید در ابتدای هر ماه بالانس حساب خود را چک کنید و مقدار آن برای همه معاملات خود در نظر بگیرید.

اصول و فرمول مدیریت سرمایه در فارکس

در بخش قبلی با 6 پارامتر اصلی فرمول مدیریت سرمایه در فارکس آشنا شدید و دانستید نقش و اهمیت هر کدام در این فرمول چیست.

قبل از شروع تدوین فرمول مدیریت سرمایه بهتر است بدانید که مدیریت سرمایه فارکس روش های و تکنیک های مختلف و بسیار متنوعی دارد که هر کدام فرمول و استراتژی مربوط به خود را دارد. اینطور نیست که تنها یک فرمول ثابت و مشخص برای مدیریت سرمایه وجود داشته باشد. در این بخش می خواهیم یک فرمول بهینه برای مدیریت بهتر سرمایه در معاملاتتان آموزش دهیم که امیدواریم برای شما کارآمد باشد.

در اولین قدم برای اینکه تصمیم بگیرید به یک معامله ورود کنید یا نکنید، باید نسبت ریسک به ریوارد را مشخص کنید. در صورتی که این نسبت نشان دهنده مجاز بودن ورود به معامله بود، باید طبق توضیحات قبلی، حجم معاملات خود را مشخص و در حساب کاربری خود وارد کنید.

گام بعدی این است که با توجه به بالانس اولیه حسابتان، حداکثر تحمل ریسک را در معامله مشخص کنید. اگر معامله گر تازه کار و کم تجربه هستید، توصیه میکنیم بیشتر از 2% روی سرمایه خود ریسک نکنید.

در سومین گام باید حد ضرر معامله را که پیش تر راجع به آن صحبت کردیم، بر حسب PIP مشخص کنید و در نهایت مقدار PIP Value را تعیین کنید. همانطور که می دانید هر پیپ از جفت ارزهای مختلف در بازار فارکس، ارزش های متفاوتی دارند. عموما معامله گران مقدار این کمیت را 10 در نظر می گیرند.

در آخر از طریق فرمول زیر می توانید حجم معاملات را به لات محاسبه کنید:

حجم معاملات (Lot) = (Balance × تحمل ریسک) ÷ (Stop loss × 10)

پس از تدوین فرمول مدیریت سرمایه در فارکس، آشنایی و شناخت اصول آن که بیشتر جنبه روانشناختی دارند، در موفقیت هر چه بیشتر استراتژی مدیریت سرمایه شما موثرند. در ادامه این اصول را به طور کامل معرفی کرده ایم.

اولین اصل در مدیریت سرمایه، حفظ سرمایه اولیه است.

اولین اصل در مدیریت سرمایه حفظ پولتان است. باید ابتدا این سؤال را مطرح کنید که چطور میتوانم پولم را حفظ کنم، نه اینکه چطور سود کنم!

در بازار فارکس و در هر نوع معاملاتی که انجام می دهید، تمرکز شما باید روی حفظ سرمایه اولیه تان باشد و بعد تلاش کنید که به سود برسید.

در این رابطه اشتباهی که بسیاری از معامله گران دچار آن می شوند این است که تلاش می کنند برای کسب سودهای بیشتر و بزرگتر وارد معاملات بزرگ و پر ریسک شوند و سرمایه اصلی خود را به خطر بیندازند.

با سرمایه غیر ضروری خود وارد بازار شوید.

وقتی می خواهیم وارد بازار فارکس شویم باید مقداری پول برای ترید وارد کارگزاری کنیم. وقتی میخواهید این مقدار را بسنجید باید سود کردن را از ذهنتان پاک کنید. فقط به ضرر کردن فکر کنید!

به زبان ساده باید گفت که با هر میزان سرمایه ای که می خواهید وارد فارکس کنید، باید در نظر بگیرید که قطعاً آن را از دست خواهید داد. به این مسئله فکر کنید. میزان پول باید بهاندازه ای باشد که در صورت ضرر کردن، به هیچ وجه به شما آسیب نزند. این مدل سرمایه گذاری کمک می کند که در معامله کردن نیز راحت باشید. نترسید و با خیال راحت ترید کنید.

حداکثر ریسک خود را در هر معامله مشخص کنید.

مشخص کردن حجم معاملات بدون در نظر گرفتن اینکه حداکثر روی چقدر از سرمایه خود حاضرید ریسک کنید، کاملا با اصول مدیریت سرمایه در فارکس مغایرت دارد. مدیریت سرمایه می گوید: معامله گران باید ابتدا برای کل سرمایه خود در یک بازه زمانی مشخص و بعد برای هر معامله به صورت مجزا، حداکثر میزان ریسک را مشخص کنند.

اگر بخواهیم این موضوع را با یک مثال روشن تر کنیم، فرض کنید حداکثر تحمل ریسک شما برای کل معاملاتتان در یک دوره 3 ماهه 20% می باشد. با توجه به این موضوع شما در هر ماه می توانید حدودا روی 7% از سرمایه خود در تمام معاملات آن ماه ریسک کنید و در نتیجه حداکثر 3 معامله که هر کدام حداکثر 2% تحمل ریسک دارند، می توانید انجام دهید.

حالا سوالی که پیش می آید این است که اگر کل معاملات در یک ماه، با ضرر بسته شوند، باید به استراتژی خود ادامه دهیم یا خیر؟ در این حالت باید بررسی کرد که آیا مشکل در استراتژی است یا شرایط بازار مساعد نیست؟ اگر استراتژی شما مناسب نیست و اشتباه است باید تغییراتی در آن ایجاد کنید و معاملات جدید را با استراتژی بهتر انجام دهید و اگر شرایط بازار نابسامان است، فعلا معاملات خود را متوقف کنید تا شرایط بهتری فراهم شود.

نسبت ریسک به ریوارد معاملات خود را مشخص کنید.

همانطور که قبل تر نیز گفتیم، نسبت ریسک به ریوارد یکی از پارامترهای بسیار مهم فرمول مدیریت سرمایه در فارکس است.

در کتاب های فارکس و مطالبی که درباره ریسک به ریوارد می خوانید، نوشته شده که حداقل ریسک به ریوارد شما باید 1:2 باشد. یعنی اگر معامله شما 100 دلار حد ضرر دارد، حد سود شما حداقل باید 200 دلار باشد. این کار به این دلیل است که تریدر نیاز دارد فقط از یک سوم معاملات خود موفق خارج شود تا بتواند در پایان روز حداقل بدون ضرر باشد. این قدرت مدیریت مالی است و استرس شما را به شدت کاهش خواهد داد.

این یک نکته مهم است که باید به آن توجه کنید. اگر ریسک به ریوارد شما 1:1 باشد قطعاً باید بیشتر از 50% معاملاتتان موفق شود. اما مثلاً اگر 1:3 باشد، شما از هر 4 معامله به یک معامله صحیح نیاز دارید. پس حتماً این نکته را در معاملات خود در نظر بگیرید.

روی جفت ارزهای همسو معامله نکنید.

این اصل در مدیریت سرمایه فارکس، بر می گردد به مفهوم کورولیشن (correlation) یا همبستگی جفت ارزها؛ به این معنی که قیمت برخی از جفت ارزها همسو و در یک جهت حرکت می کند.

تمام استراتژی های مدیریت سرمایه در فارکس می گویند که نباید روی جفت ارزهای همسو معامله کنید، زیرا اگر بازار در جهت معکوس تحلیل و پیش بینی شما حرکت کند، تمام معاملات شما وارد ضرر می شود و در آن واحد سرمایه زیادی را از دست می دهید.

همیشه استراتژی معاملاتی داشته باشید.

مدیریت سرمایه در فارکس و تدوین استراتژی معاملاتی دو عضو جدا ناپذیر از یکدیگر هستند. هیچ تریدری نمی تواند ادعا کند که بدون استراتژی معاملاتی در فارکس، در مدیریت ریسک و سرمایه موفق است.

افرادی که هیچ برنامه و استراتژی معاملاتی مشخصی ندارند، هنوز آمادگی معامله در این بازار را ندارند و در این حالت، معاملات آن ها با شکست و ضررهای سنگینی همراه خواهد بود.

در صورتی که شما هم جزو افرادی هستید که هنوز برنامه معاملاتی مشخصی را برای خود تدوین کرده اید و در این زمینه نیاز به آموزش دارید، به شما پیشنهاد می کنیم آموزش جامع دلتا کالج در این زمینه را حتما مطالعه کنید: چگونه بهترین استراتژی معاملاتی فارکس را تدوین کنیم؟

همیشه حد ضرر را رعایت کنید و از آن عبور نکنید.

برخی از تریدرهای مبتدی وقتی معامله آنها وارد ضرر می شود به امید آنکه بازار بر می گردد، از معامله خارج نمی شوند یا حد ضرر خود را جا به جا می کنند. شما زمانی که حد ضرر معامله را مشخص می کنید، به هیچ وجه نباید آن را تغییر دهید. بسته شدن معامله با ضرر ممکن است بد باشد؛ اما حسنی که دارد این است که ضرر شما کنترل شده است و شما بیشتر ضرر نمی کنید. پایبند بودن به حد ضرر بسیار مهم است و نقش پررنگی در کنترل میزان ضرر روزانه شما بر اساس برنامه مدیریت سرمایه دارد.

لوریج مناسب و پایین انتخاب کنید.

اهرم یا لوریج در فارکس، در صورتی که درست و اصولی انتخاب نشود می تواند چالش های زیادی را برای معاملات شما ایجاد کند.

استفاده از لوریج طبق اصول مدیریت سرمایه در فارکس باید اینگونه باشد که هرگز با سرمایه ای بسیار کم، برای رسیدن به سودهای بسیار زیاد، لوریج های سنگین و غیر منطقی انتخاب نکنید.

پیشنهاد می کنیم برای انتخاب اهرم مناسب در فارکس، مقاله “بهترین لوریج در فارکس” را حتما مطالعه کنید.

تمام جزئیات معامله را بدبینانه بررسی کنید!

به عنوان آخرین اصل از اصول مدیریت سرمایه در فارکس به یاد داشته باشید که همیشه یک معامله گر بدبین باشید! یک معامله گر موفق باید بتواند همه شرایط و احتمالات را برای معاملات خود بسنجد و برای هر موقعیتی آماده باشد و از قبل تصمیم گیری کرده باشد.

این اصل در مدیریت سرمایه فارکس به شما کمک می کند که همیشه احتمال ضرر و زیان را برای معاملات خود در نظر داشته باشید و برای مدیریت این ریسک از قبل برنامه ریزی کرده باشید.

اکسپرت مدیریت سرمایه

ربات فارکس یا همان اکسپرت، ابزاریست برای سهولت کار معامله گران. اکسپرت مدیریت سرمایه در فارکس نیز به معامله گران کمک می کند بدون نیاز به محاسبات دستی و وقت گیر، اصول مدیریت سرمایه را به صورت سیستماتیک و دقیق در پلتفرم معاملاتی خود اجرا کنند.

اگر میخواهید از بهترین اکسپرت مدیریت سرمایه استفاده کنید، حتما مد نظر داشته باشید که از ویژگی های زیر برخوردار باشد:

- محاسبه دقیق حجم معاملات بر اساس میزان ریسک و حد ضرر مشخص شده

- نمایش میزان افزایش یا کاهش سرمایه در مدت زمان دلخواه (روز/هفته/ماه)

- قابلیت تنظیم حداقل میزان کاهش سرمایه در مدت زمان دلخواه (روز/هفته/ماه)

- سهولت در انتخاب نقاط Stop Loss و Take Profit

- امکان باز کردن معاملات Market Execution و Pending Order با توجه به اصول مدیریت ریسک و سرمایه در فارکس

- قابلیت بستن همه معاملات باز به صورت همزمان

- هشدار دادن در مواقع کاهش سرمایه بیشتر از حد مشخص شده

شما می توانید با توجه به پلتفرم معاملاتی که استفاده می کنید، از اکسپرت مدیریت سرمایه متاتریدر 4 یا 5 استفاده کنید.

چند نکته مهم درباره نحوه مدیریت سرمایه در فارکس

تا اینجا با اصول و فرمول مدیریت سرمایه در فارکس آشنا شدید. در ادامه برای تکمیل آموزش مدیریت سرمایه در فارکس نکاتی مطرح شده است که توجه به آن ها خالی از لطف نیست:

- یک معامله گر هرگز نباید بیشتر از میزان سرمایه ای که نمی تواند از دست دهد، سرمایه گذاری کند.

- وقتی به سود هدف رسیدید، طمع نکنید! معامله را ببندید و از سود خود لذت ببرید.

- با کنترل حجم معاملات خود در بازار سعی کنید به سودهای ثابت برسید و هرگز برای کسب سودهای قابل توجه، حجم معاملاتتان را افزایش ندهید.

- سرمایه زیاد و با ارزش خود را هرگز درگیر معاملاتی نکنید که سود بسیار کمی دارند.

- در مواقعی که معاملات وارد ضرر شده اند، هرگز به فکر افزایش حجم معاملات و ریسک آن ها نباشد.

- به برنامه مدیریت سرمایه خود اعتماد کنید به آن پایبند بمانید.

در نهایت به عنوان یک تریدر فارکس، ریسک ناشی از معاملات را بپذیرید. هیچکس دوست ندارد پول از دست بدهد، اما در این بازار باید درک کنید که این بخشی از سفر است.