طلا یا همان xauusd یکی از محبوبترین نمادهای فارکس بین تریدرها است. بخش عظیمی از معاملهگران روی طلا تمرکز میکنند و سعی دارند معاملاتشان را روی این نماد با ارزش انجام دهند. برای کسانی که به روش تکنیکال معامله میکنند مهم است که بدانند بهترین اندیکاتورهایی که میتوانند برای معامله طلا از آنها کمک بگیرند کدام است. ما در این مطلب از دلتا کالج سعی میکنیم تا بهترین اندیکاتور ترید طلا از نظر تکنیکال را به شما معرفی کنیم.

فهرست مطالب:

اندیکاتور چیست و چه نقشی در تحلیل طلا دارد

ما در بازار فارکس دو نوع تحلیل داریم: تحلیل تکنیکال و تحلیل فاندامنتال. تحلیل تکنیکال فارکس نوعی تحلیل است که با استفاده از ابزارهای موجود در بازار فارکس انجام میشود. یکی از مهمترین این ابزارها، اندیکاتورها هستند.

اگر نمیدانید اندیکاتور چیست باید آن را به این صورت برایتان شرح دهیم که بگوییم اندیکاتورها، ابزارهایی برپایه برنامه نویسی هستند که با ورود چند فاکتور عددی، کمک میکنند تا بتوانید بهتر بازار را درک کنید.

مثلا اندیکاتور میانگین متحرک با ورودیهایی از دوره و وزن و قیمت معاملات دریافت میکند، به شما کمک میکند تا میانگین قیمت و روند حرکتی را آسانتر پیدا کرده و شناسایی کنید. معاملهگرانی که اندیکاتور ها برای تحلیل خود استفاده میکنند، سعیشان برآن است تا روند، محدوده خرید و فروش و مسیر حرکت یک نماد معاملاتی را براساس یک اندیکاتور یا ترکیبی از آنها پیدا کنند.

برای معامله طلا در فارکس نیز اندیکاتورهایی وجود دارد که به شما کمک خواهد کرد تا بتوانید تحلیل بهتری از آن داشته باشید و شرایط معامله طلا را بهتر درک کنید. در ادامه میخواهیم بهترین اندیکاتورهای ترید نیاز برای ترید طلا به روش تکنیکال را به شما معرفی کنیم.

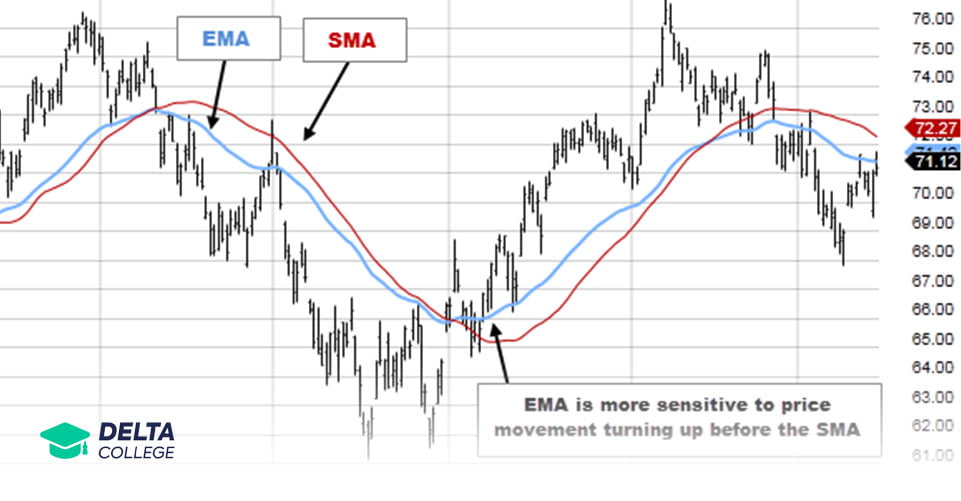

اندیکاتور ema و sma برای یافتن ترند طلا

اندیکاتور ema و sma اندیکاتورهایی از جنس مووینگ اوریج هستند که تقریبا پرکاربردترین اندیکاتورها در بین تریدها هستند. بیشتر تریدرها برای یافتن روند طلا و یافتن مسیر حرکت از ترکیب آنها استفاده میکنند. در این اندیکاتورها یک خط روی چارت افتاده میشود که با دیتایی که از بازار میگیرد بر اساس تنظیماتی که شما آن را انجام میدهید، نشان میدهد که میانگین قیمت کجاست.

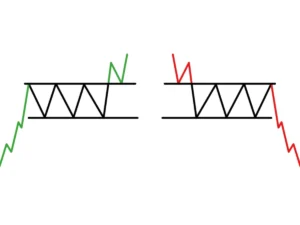

معمولا از کراس این موینگ اوریج ها و رفتن قیمت مثلا زیر آن، متوجه میشوید که روند بازار نزولی شده است. همین مسئله نیز برای پیدا کردن روند صعودی صدق میکند و وقتی دو موینگ اوریج کراس کنند و قیمت بالای انها برود، احتمالا روند صعودی شده. تنظیمات دقیق مووینگ اوریجها به سبک معاملاتی شما برمیگردد و چیزی است کاملا شخصی.

اندیکاتور RSI برای پیدا کردن منطقه اشباه

برخی از تریدرها به دنبال گرفتن تغییر روند هستند. آنها میخواهند بدانند که چه زمانی روند مثلا صعودی تمام میشود و بازار تغییر روند میدهد. اندیکاتور RSI کمک شایانی در فهمیدن این مسئله برای شما ایفا میکند. rsi در واقع مخفف Relative Strength Index است و دو سطح 0 و 100 دارد. زمانی که خط سیگنال اندیکاتور به 0 و زیر صفر نزدیک شود، یعنی شما به منطقه اشباه فروش رسیدهاید و احتمال دارد بازار برگردد و صعودی شود. زمانی که قیمت بالای 100 برود نیز یعنی قیمت طلا وارد منطقه اشباه خرید شده و احتمالا خریداران میخواهند از بازار خارج شوند.

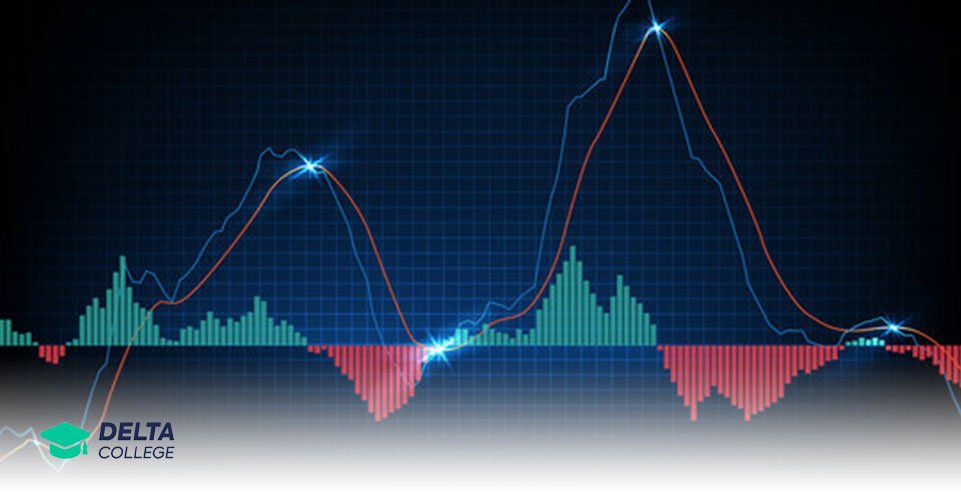

اندیکاتور macd

مکدی نیز یکی از مهمترین اندیکاتورها برای ترید طلا است. اندیکاتور macd دارای دوخط و یک ستون هیستوگرام است. هیستوگرام مکدی اختلاف خط اندیکاتور با خط های سیگنال را به نمایش میگذارد. اما دو خط سیگنال این اندیکاتور که با عدد تعیین میشود به این صورت هستند. خط آبی از تفاضل میانگین 26 و 12 روزه یا هرعددی که به آن بدهید به دست می آید و خط قرمز نیز یک میانگین قیمت 9 روزه است که عدد آن را نیز میتوانید تغییر دهید.

نحوه سیگنال گیری از macd متفاوت است اما متداولترین آن به اینگونه است که اگر خط قرمز از پایین خط آبی را قطع کند و هیستوگرامها سبز باشند، میتواند نشانه حرکت صعودی بازار باشد و همین مسئله اگر از بالای خط صفر اتفاق بیافتد و هیستوگرام قرمز شود، حرکت بازار احتمالا نزولی خواهد شد.

نکته: توجه داشته باشید که در فارکس هزاران اندیکاتور مختلف وجود دارد که از ترکیب آنها میتوان برای تحلیل تکنیکال خود استفاده کنید. ساختن یک استراتژی، کاملا امری شخصی است و به خود شما بستگی دارد که چه نیازی دارید و چطور میخواهید معاملات خود را انجام دهید.

نکته مهم هنگام استفاده از اندیکاتورها

به طور دقیق نمیتوان گفت بهترین اندیکاتور ترید طلا از نظر تکنیکال کدام است. همچنین باید به خاطر داشته باشید که هیچ اندیکاتوری نمیتواند به شما سیگنال خرید و فروش بدهد. اندیکاتورها تنها وسیلههای کمکی هستند که به شما دید بهتری از بازار میدهند.

پیشنهاد ما به شما این است که اگر میخواهید به روش تکنیکال روی طلا ترید کنید، ابتدا باید به کل بازار مسلط شوید؛ از میان استراتژیهای موجود، بهترین استراتژی طلا را که برایتان مناسب است پیدا کنید و مطابق آن پیش بروید؛ وضعیت مدیریت مالی شما مشخص باشد و سپس از اندیکاتور یا ترکیب چند اندیکاتور برای کمک و تاییدیه گرفتن معاملات خود از آن استفاده کنید. همچنین برای تست تنظیمات یک اندیکاتور در استراتژی خود به خاطر داشته باشید که حتما آن را روی بازار آنلاین تست کنید. زیرا اندیکاتور ها خود را اصلاح میکنند و بک تست گرفتن از اندیکاتورها روی گذشته بازار اصلا کار صحیحی نیست.

بهترین بروکر برای ترید طلا

فرض می کنیم که شما استراتژی معاملاتی خود برای ترید طلا را یافته باشید. یک نکته مهم دیگر در معامله طلا این است که در یک بروکر معتبر ثبت نام کنیم. بهترین بروکر فارکس برای معاملات طلا بروکری است که حساب های معاملاتی متنوعی در اختیار شما قرار دهد. اگر میخواهید روی طلا اسکلپ کنید باید حساب ecn با کمترین اسپرد را کارگزاری مورد نظر شما داشته باشد. اما اگر قرار است ترید شما به روش سوئینگ باشد. باید حتما حساب معاملاتیتان برای سوینگ کردن مناسب باشد یا اسپرد و کمیسیون ثابتی داشته باشد.

ما برای ترید طلا به شما کارگزاری دلتا اف ایکس را پیشنهاد میکنیم. این بروکر ضمن ارائه بهترین حساب های معاملاتی، دارای پشتیبانی 24 ساعته در 7 روز هفته به زبان فارسی است و شما میتوانید واریز و برداشت ریالی را به راحتی در آن انجام دهید. بروکر دلتا اف ایکس بهترین بروکر برای ایرانیان است که کلیه خدمات لازم را به شما ارائه میکند.

نحوه خرید و فروش طلا در فارکس از ایران

ترید طلا در فارکس بسیار جذاب است. شما میتوانید بعد از ثبت نام در فارکس، نماد طلا در فارکس (xauusd) را پیدا کرده و به ترید طلا بپردازید. طلا نمادی است بسیار مهم و البته تا حدودی پیچیده. اگر میخواهید ترید حرفهای روی طلا داشته باشید، پیشنهاد ما این است که از ترکیب تحلیل فاندامنتال و تکنیکال استفاده کنید.

جمعبندی

طلا یک نماد مهم برای تمام معامله گران بزرگ بخصوص بانکهای مرکزی و صندوق های سرمایه گذاری است. از این رو شما باید به تحلیل فاندامنتال فارکس مسلط باشید تا بتوانید روند حرکتی بلند مدت طلا را درک کنید. رابطه مستقیم طلا و دلار یکی دیگر از دلایلی است که شمارا مجبور میکند به شرایط فاندامنتال دلار نیز به شدت مسلط شوید. باید از ارزش این دو دربرابر یکدیگر مطلع باشید و بتوانید شرایط اقتصادی مانند اقتصاد آمریکا، نرخ بهره و … را به خوبی آنالیز کنید.

همچنین طلا به شدت خبر محور است و با کوچک ترین اخبار بخصوص خبرهای درباره جنگ، بحران های جهانی و … پرنوسان میشود. پس انتخاب بهترین اندیکاتور ترید طلا از نظر تکنیکال کاملا امری شخصی است و به خود شما بستگی دارد.