پرایس اکشن RTM چیست و چه مفهومی دارد؟ پرایس اکشن RTM یکی از سبکهای معاملاتی محبوب بازارهای مالی است. RTM مخفف کلمه Read the Market و به معنای “بازار را بخوان” یا اصطلاحا “خوانش بازار” است.

بنیانگذار این سبک آقای ایف میانته (IF Myante) است و به گفته او بزرگان بازار یعنی موسسات مالی و بانکهای جهانی، تلههایی را در مارکت ایجاد میکنند تا پول را از دست معاملهگران خرد جمع کنند و سپس بازار را به سمت هدف خود حرکت دهند.

در واقع هدف از ایجاد سبک RTM پرایس اکشن این بود که تریدرهای کوچکتر، کمتر در این تلهها بیفتند و پول خود را از دست ندهند. البته این سبک مانند تمام سبکهای معاملاتی دارای مزایا و معایب خاص خود است؛ اما آقای میانته در این سبک به نکاتی اشاره داشتهاند که تریدرها کمتر متضرر شوند و کمتر استاپ لاس بخورند.

در این مقاله از دلتا کالج میخواهیم با آموزش پرایس اکشن RTM در خدمت شما همراهان گرامی باشیم.

فهرست مطالب:

- پرایس اکشن RTM چیست؟

- آموزش اصطلاحات و مفاهیم ضروری تحلیل تکنیکال در سبک RTM پرایس اکشن

- کندلشناسی در پرایس اکشن RTM

- ساختارهای مهم حرکتی در پرایس اکشن RTM

- آموزش شناسایی نواحه عرضه و تقاضا (زونهای معاملاتی) در سبک RTM

- انواع روشها و الگوهای ترید در پرایس اکشن RTM

- تاثیر عوامل مختلف بر قدرت و اجرای تریدها در پرایس اکشن RTM

- مروری بر آموزش پرایس اکشن RTM در این مقاله

- نقشهراه RTM؛ برای تسلط بر این سبک چه منابعی را مطالعه کنیم؟

پرایس اکشن RTM چیست؟

بهظورکلی استراتژی پرایس اکشن نوعی استراتژی معاملاتی بسیار محبوب در بازار فارکس است که در آن با تجزیه و تحلیل روند قیمت در گذشته و قیمت فعلی، میتوان روند آینده بازار را پیشبینی کرد.

پرایس اکشن RTM یکی از سبکهای پرایس اکشن و تحلیل تکنیکال است که اساس آن را عرضه و تقاضای بزرگ بانکها و موسسات مالی تشکیل داده است و با بررسی رفتار حال و گذشته بازار، روند آینده آن را پیشبینی میکند. این سبک از هیچ اندیکاتوری استفاده نمیکند.

این روش مبتنی بر شناسایی نواحی مهم حمایتی و مقاومتی برای ردیابی جهتگیری معاملاتی اسمارت مانی است. به بیانی دیگر، با شناسایی نواحی قیمتی که معاملهگران بزرگ در آنها معامله میکنند، به دنبال تقلید رفتار آنها و کسب سود است. برای یادگیری پرایس اکشن RTM، ابتدا باید با مفاهیم و اصطلاحات رایج در این سبک آشنا شویم.

آموزش اصطلاحات و مفاهیم ضروری تحلیل تکنیکال در سبک RTM پرایس اکشن

با توجه به این که سبک RTM کاملا بر پایه قوانین و اصول تحلیل تکنیکال فارکس میباشد، اصطلاحات و مفاهیم مخصوص به خود را دارد که در ادامه به معرفی آنها میپردازیم تا بتوانیم در آموزش پرایس اکشن RTM از آنها استفاده کنیم.

فهم صحیح این مفاهیم تحلیل تکنیکال در پرایش اکشن RTM، کمک بزرگی به معاملات شما میکند.

سطوح حمایتی و مقاومتی

سطوح حمایت و مقاومت مفهومی انحصاری در RTM نیستند؛ بلکه این استراتژی نیز مانند بسیاری از استراتژیهای معاملاتی، از سطوح حمایتی و مقاومتی برای ورود به معامله استفاده میکند. سطوح حمایتی و مقاومتی نواحیای هستند که در گذشته بازار با برخورد به آنها واکنش نشانداده است.

نواحی SNR

نواحی SNR محدودههایی هستند که روند در برخورد با آنها تغییر جهت میدهد. به بیانی دیگر همان نواحی حمایتی و مقاومتی هستند. اگر روند تنها یک بار به یک ناحیه رسیده و بازگشته باشد، به آن SNR مینور و اگر بیش از یک بار این اتفاق افتاده باشد، به آن ناحیه SNR ماژور گفته میشود.

هرچه تعداد برخوردها به یک ناحیه و بازگشت از آن بیشتر باشد، اعتبار محدوده SNR بیشتر است.

فلیپ SNR

به تبدیل یک ناحیه حمایتی پس از شکست به یک ناحیه مقاومتی یا تبدیل یک ناحیه مقاومتی به ناحیه حمایتی، فلیپ SNR گفته میشود. برای مثال، در روند نزولی اگر یک کف و ناحیه حمایتی شکسته شود، آن کف به یک ناحیه مقاومتی تبدیل میشود و در بازگشت به آن انتظار ریزش مجدد روند را داریم.

انواع واکنشهای روند قیمت در برخورد با نواحی SNR

در برخورد روند با محدودههای SNR، در ابتدا معمولا یک ناحیه عرضه و تقاضا با تعدادی کندل بیس شکل میگیرد (شکلگیری یک ناحیه رنج). پس از این، روند به دو صورت رفتار میکند؛ یا ناحیه را میشکند یا برخلاف جهت فعلی خود باز میگردد.

هرچه یک ناحیه فیک بریکهای کمتری داشته باشد، تعداد دفعات بیشتری روند را بازگردانده باشد یا در فاصله زمانی کوتاه نسبت به زمان فعلی برخوردهای کمتری داشته باشد، ناحیه مدنظر قویتر و احتمال بازگشت روند از آن نقطه بیشتر است و برعکس.

کندلشناسی در پرایس اکشن RTM

در سبک RTM کندلها به دو نوع کندل بیس و کندل مومنتم تقسیم میشوند:

- کندل بیس: کندلی است که مشخصه اصلی آن سایه بالا و پایین و بدنه کوچک است. به این معنا که عمده ارتفاع آن را سایه کندل تشکیل میدهد. این کندل نشاندهنده تعادل نسبی قدرت خریداران و فروشندگان است.

- کندل مومنتوم: کندل مومنتوم یک کندل صعودی یا نزولی قدرتمند است که عمده ارتفاع آن را بدنه کندل تشکیل میدهد و در بالا و پایین خود سایه ندارد یا سایه آن کوچک است. کندل مومنتوم نشاندهنده غالب بودن قدرت یک طرف (خریداران یا فروشندگان) در بازار است.

کندلهای مومنتوم (Momentum Candles)

کندلهای مومنتوم کندلهایی هستند که قدرت روند را به ما نشان میدهند. در کندلهای مومنتوم، قیمت با قدرت و شتاب زیاد به یک سمت حرکت میکند. شکل این کندلها دارای بدنههای قوی و سایههای کوچک است.

در تصویر بالا، کندلهای مشخص شده نمونهای از کندلهای مومنتوم هستند که بدنههای بلند و سایههای کوچک دارند و نشان از یک قدرت بزرگ برای حرکت قیمت به سمت صعود یا نزول دارند.

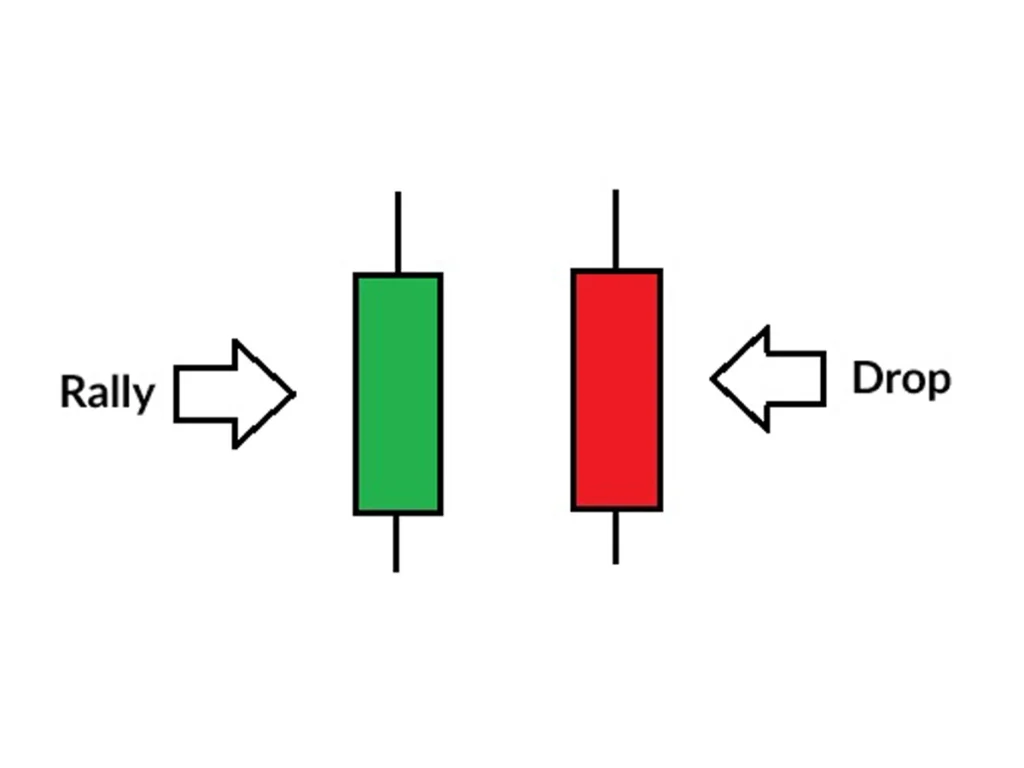

انواع کندلهای مومنتم

- کندل رالی: به کندل مومنتم صعودی کندل رالی گفته میشود (کندل مومنتم با بدنه صعودی). هنگامی که تعدادی کندل مومنتوم صعودی پشت سر هم ایجاد شوند و یک حرکت بزرگ در جهت افزایش قیمت را شکل دهند، به آن یک حرکت رالی گفته میشود.

- کندل دراپ: منظور از کندل دراپ کندل مومنتم نزولی است (کندل مومنتم با بدنه نزولی). برعکس حرکت رالی، هنگامی که تعدادی کندل مومنتوم نزولی پشت سر هم ایجاد شوند و یک حرکت بزرگ در جهت کاهش قیمت را شکل دهند، به آن یک حرکت دراپ گفته میشود.

در تصویر بالا یک حرکت دراپ نزولی بزرگ را در سمت راست میبینیم که نشاندهنده عرضه سنگین بازار بوده است که منجر به کاهش گسترده قیمت شده است. همچنین سه حرکت رالی صعودی کوچک را در سمت چپ میبینیم که نشاندهنده سه منطقه تقاضای خوب بوده است که توانسته قیمت را در سه مرحله به سمت صعود حرکت دهد.

کندلهای بیس (Base Candles)

کندلهای بیس به کندلهایی گفته میشود که بدنه آنها کوچکتر از سایههای آنها است. مثلا کندل دوجی (Doji) یکی از انواع کندلهای بیس است.

کندلهای بیس به ما بیتصمیمی بازار را نشان میدهند. در ناحیهای که این کندلها شکل گرفتهاند، بازار در حال تصمیمگیری بین ادامه حرکت یا بازگشت حرکت خود بوده است.

در تصویر بالا کندلهای مشخص شده اغلب بدنههای کوچک و سایههای بزرگ دارند. این کندلها بعد از یک سری کندل مومنتوم شکل گرفتهاند و حرکت زیادی را انجام ندادهاند؛ بنابراین بازار در این نقاط در یک بیتصمیمی به سر میبرده است که آیا مسیر قبلی خود را ادامه دهد یا به سمت مخالف تغییر جهت دهد.

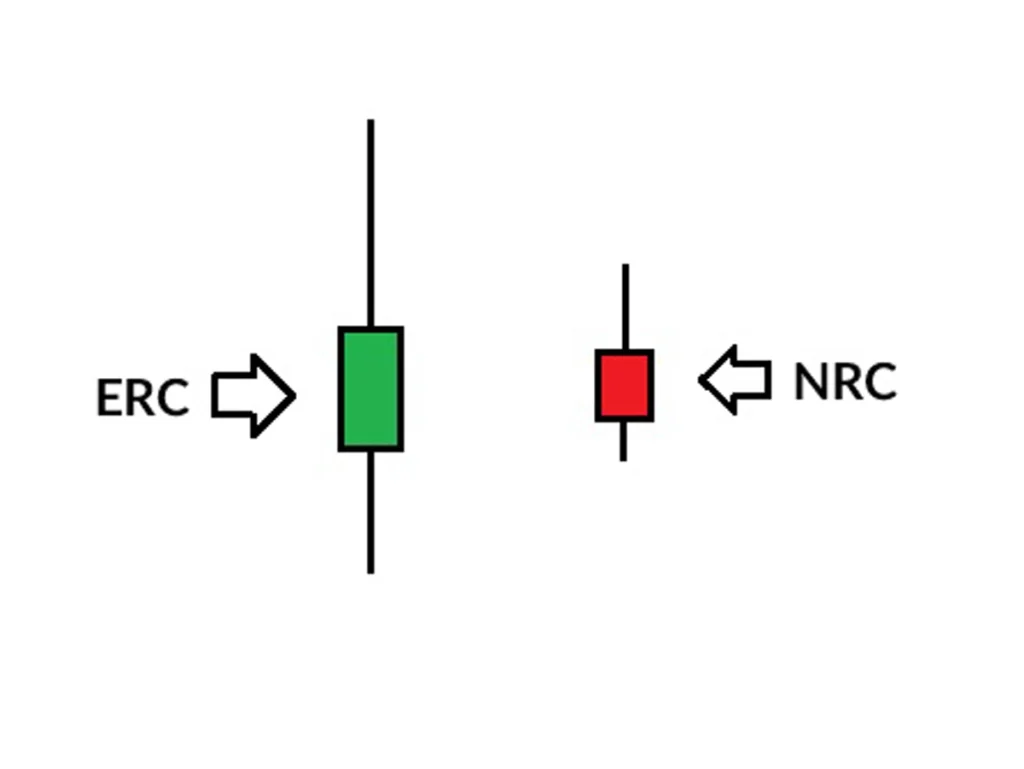

انواع کندلهای بیس

انواع کندل های بیس عبارتند از:

- کندل ERC: یک نوع کندل بیس است که هر دو طرف آن (بالا و پایین) سایه بلندی دارد.

- کندل NRC: کندل بیسی است با بدنه و سایه کوچک در بالا یا پایین.

حرکت بیس (Base Movement)

هنگامی که تعدادی کندل بیس پشت سر هم ایجاد شوند و یک بیتحرکی و سردرگمی در حرکت قیمت را نشان دهند، به آن یک حرکت بیس گفته میشود.

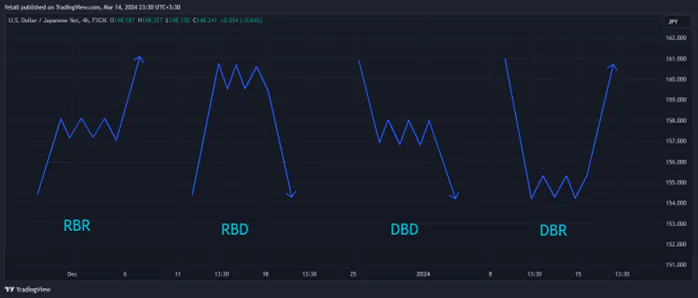

تصویر بالا تعدادی از بیسها و بیتصمیمیهای بازار را نشان میدهد.

تصور نکنید که حرکتهای رالی، دراپ و بیس محدود به تعداد کمی کندل میشوند. شما حتی میتوانید حرکتهای عمدهتر را نیز از نظر رالی، دراپ و بیس در نظر بگیرید. در واقع حرکتهای طولانیتر در یک تایم فریم، حرکتهای کوچکتری در تایم فریمهای بالا هستند.

مثلا در تصویر بالا در تایم فریم 4 ساعته، ما ابتدا یک رالی بزرگ، سپس یک بیس بزرگ و در انتها یک دراپ قدرتمند را داریم که باز هم نشان از تقاضای سنگین، بیتصمیمی طولانی و عرضه سنگین را دارد. این رفتار در تایم فریم روزانه به شکل زیر دیده میشود.

نواحی عرضه و تقاضا (Supply & Demand Zones)

دانستن این نکته ضروری است که هر ناحیه بیس (که در واقع شروع حرکت رالی و دراپ است) یک منطقه مهم عرضه و تقاضا برای ماست.

وقتی میگوییم یک ناحیه، منطقه مهم عرضه بوده است (Supply Zone)، یعنی قبلا قیمت را بهشدت رو به پایین حرکت داده است و اگر ناحیهای منطقه مهم تقاضا بوده است (Demand Zone)، یعنی قبلا قیمت را بهشدت رو به بالا حرکت داده است.

نواحی چرخش (Flipping Zones)

در پرایس اکشن RTM اگر یک ناحیه تقاضا رو به پایین شکسته شود، آن ناحیه در زمان برگشت قیمت به آن، نقش ناحیه عرضه را ایفا میکند و برعکس، اگر یک ناحیه عرضه رو به بالا شکسته شود، آن ناحیه در زمان برگشت قیمت، نقش ناحیه تقاضا را ایفا میکند.

ساختارهای مهم حرکتی در پرایس اکشن RTM

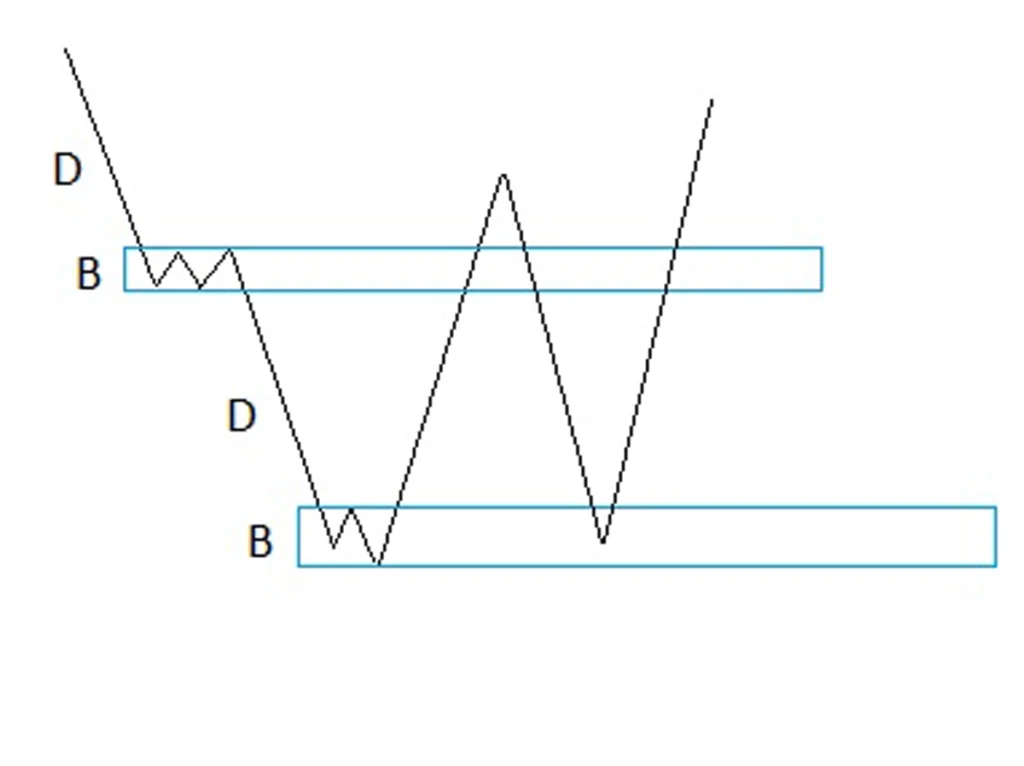

در سبک RTM پرایس اکشن، معمولا چهار نوع حرکت یا ساختار را برای رفتار قیمت در نظر میگیریم. تشخیص این حرکتها به ما کمک خواهند کرد جهت حرکت بعدی قیمت را پیشبینی کرده و ستاپهای معاملاتی خود را تنظیم کنیم.

ساختارها به طور کلی به دو دسته ساختارهای ادامهدهنده و بازگشتی تقسیم میشوند. پس از ساختارهای ادامهدهنده، انتظار ادامه روند پیش از ساختار و پس از ساختارهای بازگشتی، انتظار داریم روند پیش از ساختار بازگردد. هر کدام از این ساختارها خود به دو نوع تقسیم میشوند.

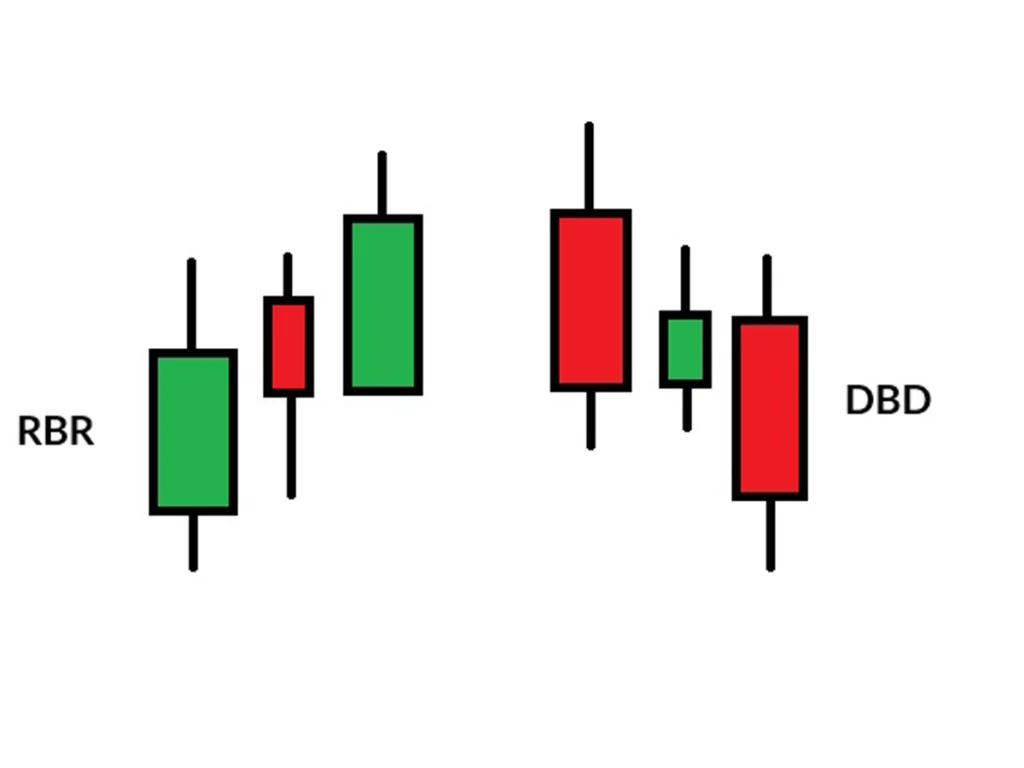

انواع ساختارهای ادامهدهنده

انواع ساختارهای ادامه دهنده عبارتند از:

- ساختار رالی بیس رالی (RBR): این ساختار از یک کندل رالی، یک کندل بیس و در آخر از یک کندل رالی تشکیل میشود. ساختار RDR یک ساختار ادامهدهنده صعودی است و سیگنال ادامه روند میدهد. در واقع کندل رالی اول یک موج صعودی، کندل بیس یک موج اصلاحی (پولبک) و کندل سوم موج صعودی دوم است.

- ساختار دراپ بیس دراپ (DBD): ساختار دراپ، بیس، دراپ در ابتدا با یک کندل دراپ شروع میشود و بعد از یک کندل بیس، مجدد با یک کندل دراپ در جهت نزولی حرکت میکند. این ساختار یک ساختار ادامهدهنده نزولی است که کندل دراپ اولی در حکم موج نزولی اول، کندل بیس در حکم پولبک و کندل دراپ دوم در حکم موج یا لگ دوم نزولی است.

هرکدام از حرکتهای رالی، دراپ و بیس میتوانند ترکیبی از چند کندل باشند که یک حرکت بزرگ را شکل دادهاند و لزوما منظور ما یک کندل نیست.

انواع ساختارهای بازگشتی

انواع ساختارهای بازگشتی در RTM عبارتند از:

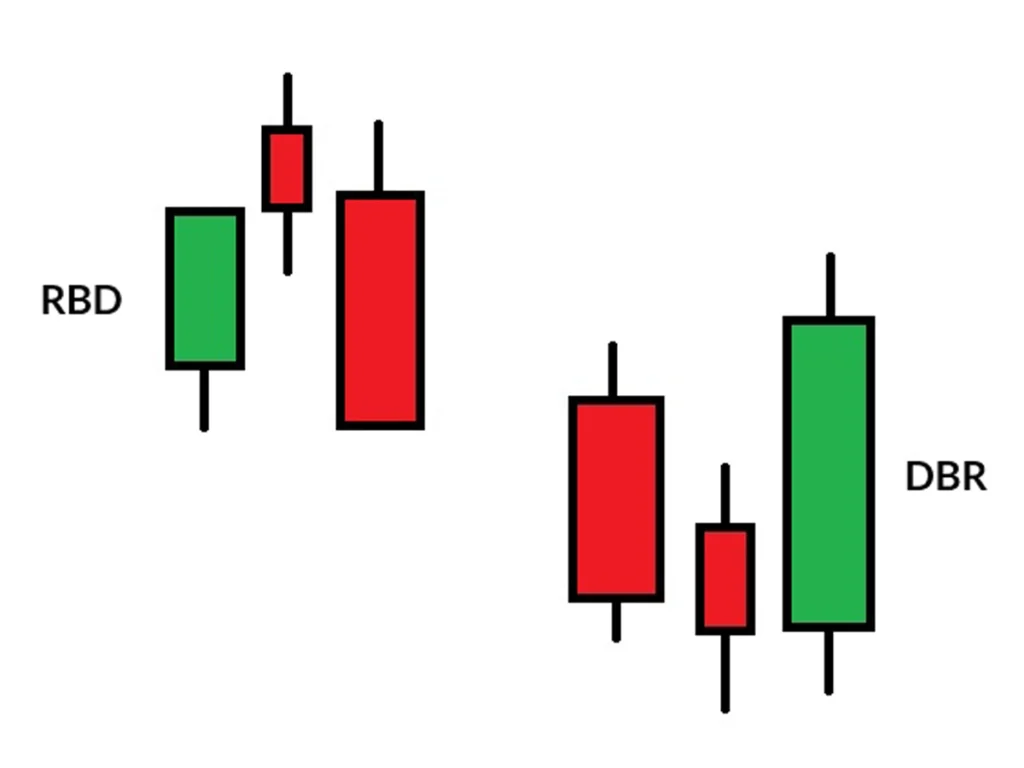

- رالی بیس دراپ (RBD): این ساختار از یک کندل رالی، سپس یک کندل بیس و در آخر از یک کندل دراپ تشکیل میشود. روانشناسی این ساختار به این صورت است که در ابتدا خریداران تلاش میکنند روند را در جهت دلخواه خود حرکت دهند؛ اما در ادامه فروشندگان وارد شده و بازار را در دست میگیرند.

- دراپ بیس رالی (DBR): در ساختار DBR ابتدا یک کندل دراپ و سپس بیس شکل گرفته و نهایتا بازار با یک کندل رالی تغییر ساختار داده و در جهت صعودی حرکت میکنند. در این ساختار فروشندگان در ابتدا تلاش میکنند روند نزولی را ادامه دهند اما خریداران وارد شده و روند را در جهت صعودی باز میگردانند.

آموزش شناسایی نواحه عرضه و تقاضا (زونهای معاملاتی) در سبک RTM

برای شناسایی نواحی عرضه و تقاضا ابتدا، نواحی فعلی که روند قیمت پس از برخورد با آنها برگشته را شناسایی کنید. سپس در نقاط برخورد روند با آنها به دنبال کندلهای بیس بگردید. این نواحی میتوانند تنها یک بار (SNR مینور) یا بیش از یکبار روند را بازگردانده باشند (SNR ماژور). برای مثال، در تصویر زیر روند پس از برخورد با ناحیه مقاومتی در نقطه 1 و شکلگیری یک کندل بیس در نقطه 2، از صعودی به نزولی تغییر پیدا کرده است.

پس از شناسایی نواحی، یک محدوده به ارتفاع فاصله بالاترین و پایینترین قیمت کندل بیس ترسیم کنید. این کادر یک ناحیه عرضه (در روند صعودی) یا تقاضا (در روند نزولی) است. برای مثال در تصویر زیر پس از شناسایی ناحیه مقاومتی و کندل بیس، به اندازه ارتفاع کندل بیس یک ناحیه رسم میکنیم. سپس در برخوردهای بعدی روند با این محدوده، متناسب با الگوهایی که شکل میگیرند پوزیشن Buy یا Sell باز میکنیم.

- اگر کندل بیس یک کندل بزرگ بود (ارتفاع آن زیاد بود) ناحیه مدنظر در بیس صعودی از بالاترین قیمت تا نقطه بستهشدن کندل و در بیس نزولی از پایینترین قیمت تا نقطه بستهشدن کندل ترسیم میشود.

- اگر در برخورد با ناحیه، کندل بیس تشکیل نشده بود، فاصله همپوشانی دو کندل صعودی-نزولی یا نزولی-صعودی را به عنوان ناحیه عرضه یا تقاضا در نظر بگیرید.

ناحیه معتبر (Authentic Zone)

ناحیه معتبر یا آتنتیک، یک بیس قیمتی است که وقتی در چارت به سمت چپ آن نگاه میکنیم، در آن قیمت بیس دیگری در گذشته بازار وجود نداشته است (لازم نیست خیلی به گذشته برگردیم و گذشته نزدیک چارت برای ما کافیست).

در واقع بیس فعلی، واکنشی به نواحی قبلی نبوده و برای اولین بار است که در چارت رخ داده است. به مثال زیر توجه کنید؛ هر دو ناحیه مشخص شده ناحیه معتبر هستند.

ناحیه تازه (Fresh Zone)

ناحیه یا بیسی است که وقتی به سمت راست چارت نگاه میکنیم، در آن قیمت هیچ واکنشی به آن ناحیه در آینده بازار وجود ندارد. در واقع بیس فعلی هنوز هیچ واکنشی را در آینده دریافت نکرده است و تازه و دستنخورده است.

به مثال زیر توجه کنید؛هر سه ناحیه هنوز تازه و دست نخوردهاند.

نواحی Fresh برای ما بسیار مهم هستند؛ چرا که هنوز عرضه و تقاضا روی این نواحی برداشته نشده است و ما میتوانیم منتظر یک ترید خوب روی این نواحی باشیم.

باید این نواحی رصد شوند و اگر نشانههایی مانند کندلهای مومنتوم (با بدنه بزرگ) در آن ناحیه دیدیم، اقدام به ترید کنیم؛ یعنی در ناحیههای تازه تقاضا اقدام به خرید و در ناحیههای تازه عرضه اقدام به فروش کنیم.

ناحیه واکنش (Reaction Zone)

ناحیه واکنش، یک واکنش و تست مجدد است که بر یک ناحیه Fresh اتفاق افتاده است. ناحیه واکنش در واقع تاییدی از معتبر بودن Fresh Zone قبلی است و همان تریدی است که بزرگان بازار منتظر آن بودهاند و آن را انجام دادهاند. به مثالهای زیر توجه کنید؛ نقاط مشخص شده یک ناحیه واکنشی هستند.

نواحی FTB ،2TB ،3TB و…

FTB یا First Time Back، یک ناحیه واکنشی است که قیمت برای اولینبار به آن ناحیه برگشته و واکنش میدهد. 2TB بازگشت قیمت برای دومین بار به ناحیه است و الی آخر.

در پرایس اکشن RTM برعکس روشهای کلاسیک، هرچه تعداد واکنش یک سطح بیشتر باشد، آن سطح اعتبار خود را رفته رفته از دست میدهد، یعنی یک سطح Fresh بسیار معتبرتر از یک سطح واکنشی با FTB ،2TB یا 3TB است؛ زیرا بهتدریج سفارشها از این سطوح برداشته میشود و سطح ناگهان خالی از سفارش شده و شکست سطح اتفاق میافتد.

به تصویر زیر توجه کنید:

انواع روشها و الگوهای ترید در پرایس اکشن RTM

سبک RTM، همانند بسیاری از سیستمهای معاملاتی، برای پیدا کردن نقاط ورود به معامله از الگوهای متفاوتی استفاده میکند. در این سبک پس از شناسایی و ترسیم نواحی عرضه و تقاضا، با رسیدن روند به این نواحی متناسب با الگویی که شکلگرفته معامله میکنیم.

ترید در سطوح عرضه و تقاضا

ابتدا یک سطح تازه (Fresh) یا بیس تازه عرضه یا تقاضای قوی انتخاب کنید؛ رفتار قیمت را در نزدیکی آن رصد کنید؛ اگر در نزدیکی آن کندلهای مومنتوم برگشتی دیدید، برای خرید در ناحیه تقاضا و فروش در ناحیه عرضه اقدام کنید.

انگالف کردن الگو (Pattern Engulfing)

هنگامی که یک ناحیه (چه Fresh باشد، چه نباشد) شکسته میشود، آن ناحیه انگالف یا پوشانده شده است و به احتمال زیاد قیمت بعد از یک استراحت کوتاه و بازگشت به سطح شکست (رخ دادن FTB)، قرار است به مسیر خود ادامه دهد.

توجه داشته باشید که این شکست باید توسط یک یا چند کندل مومنتوم باشد و نه کندلهای بیس یا دارای سایه. مثال زیر یک شکست یا انگالف معتبر است که قیمت پس از استراحت، به مسیر خود ادامه داده است و سطح شکسته شده حالا یک Flipping Zone است؛ زیرا تا قبل از شکست سطح عرضه بهحساب میآمده، اما بعد از شکست تبدیل به یک سطح تقاضا شده است.

شما میتوانید مانند تصویر زیر در نقطه برگشتی به سطح شکسته شده، با دیدن کندلهای مومنتوم وارد معامله شوید.

یا مانند تصویر زیر، وقتی انگالفینگ اتفاق افتاد و قیمت برگشت، با دیدن کندلهای مومنتوم وارد پوزیشن خرید شد.

برای حالت فروش نیز میتوان برعکس حالت خرید رفتار کرد.

الگوی FL

الگوی FL یک الگوی بازگشتی است که رقابت خریداران و فروشندگان بر سر تغییر روند را به خوبی نشان میدهد. روند در این الگو ابتدا ناحیه SNR را با یک کندل مومنتم میشکند و سپس یک کندل بیس تشکیل میدهد. در ادامه با یک کندل مومنتم دیگر در جهت شکست به روند خود ادامه میدهد.

نحوه معامله با الگوی FL

پس از شناسایی الگو، یک ناحیه به اندازه ارتفاع کندل بیس ترسیم کنید. سپس با برگشت روند به این ناحیه میتوانید در جهت شکست وارد معامله شوید.

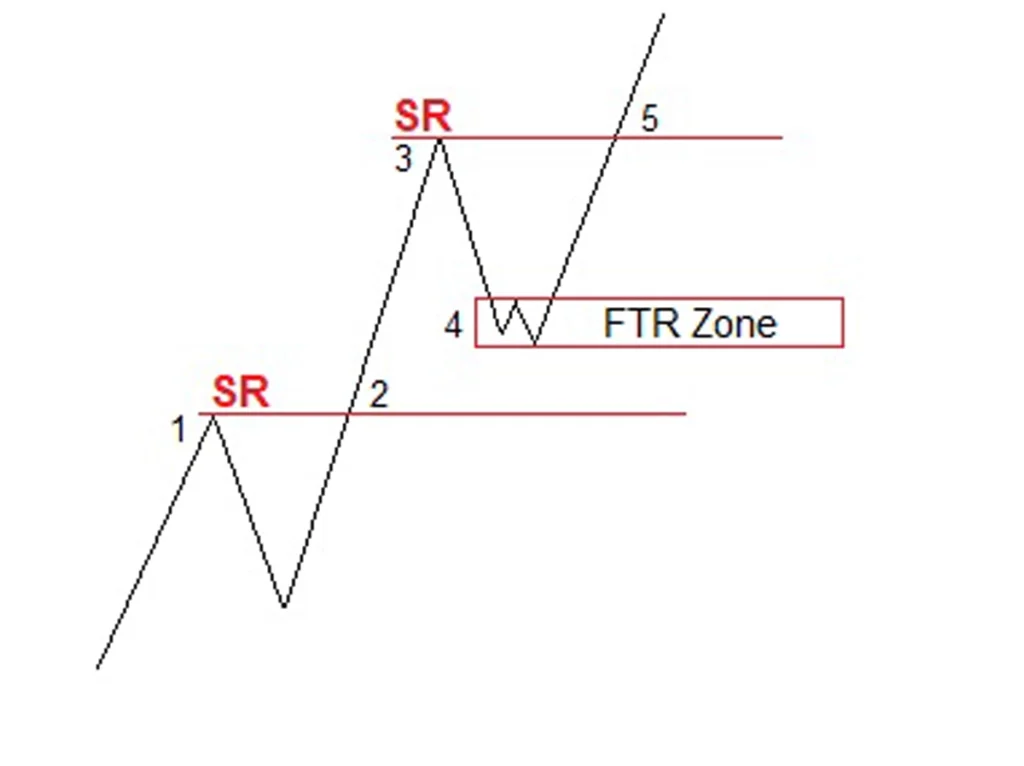

الگوی FTR

الگوی FTR مخفف عبارت Fail To Return است؛ به این معنا که قیمت از یک سطح حمایتی یا مقاومتی (SNR اول) عبور میکند و سپس در پولبک به آن پیش از رسیدن به SNR، مجدد آن سطح را میشکند و به حرکت خود ادامه میدهد. بنابراین در این الگو روند ابتدا SNR اول را میشکند؛ سپس برای پولبک به سمت SNR اول حرکت میکند و با این کار SNR دوم را تشکیل میدهد. پس از تشکیل SNR دوم، روند با یک کندل بیس ناحیه بیس را تشکیل میدهد و با ادامه روند خود SNR دوم را هم میشکند.

نحوه معامله با الگوی FTR

پس از شکلگیری الگو، اگر روند به ناحیه بیس (ارتفاع کندل بیس پس از شکلگیری SNR دوم) بازگشت، در جهت شکست وارد معامله میشویم.

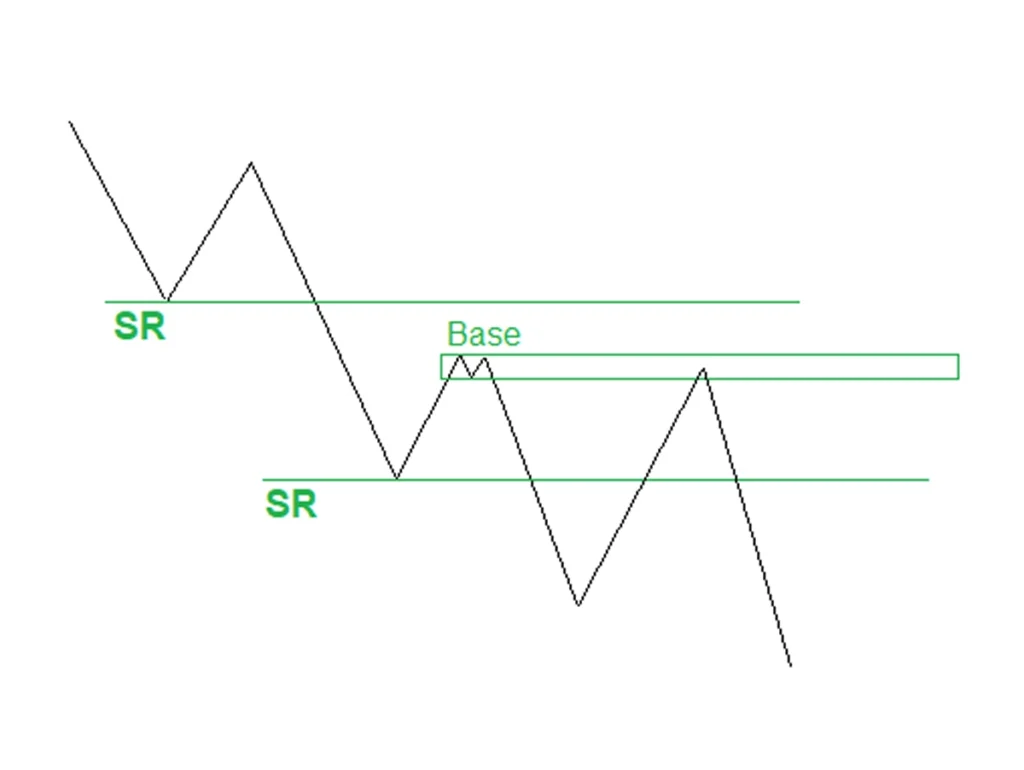

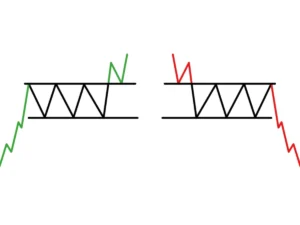

فلگ لیمیت (Flag Limit)

فلگ لیمیت یا محدوده پرچم در واقع محدودههای تریدینگ رنج هستند که بعد از یک رالی یا دراپ اتفاق میافتند.

در پرایس اکشن RTM معمولا بهترین نتیجه برای ترید فلگ لیمیتها این است که در جهت رالی یا دراپ معامله شوند، نه در خلاف جهت آن؛ گرچه احتمال خلاف آن نیز همیشه وجود دارد، زیرا تریدینگ رنجها همیشه محل جنگ بین معاملهگران خرید و فروش است و از هر طرفی امکان خروج وجود دارد، اما احتمال شکست در جهت حرکت قبلی معمولا بیشتر است.

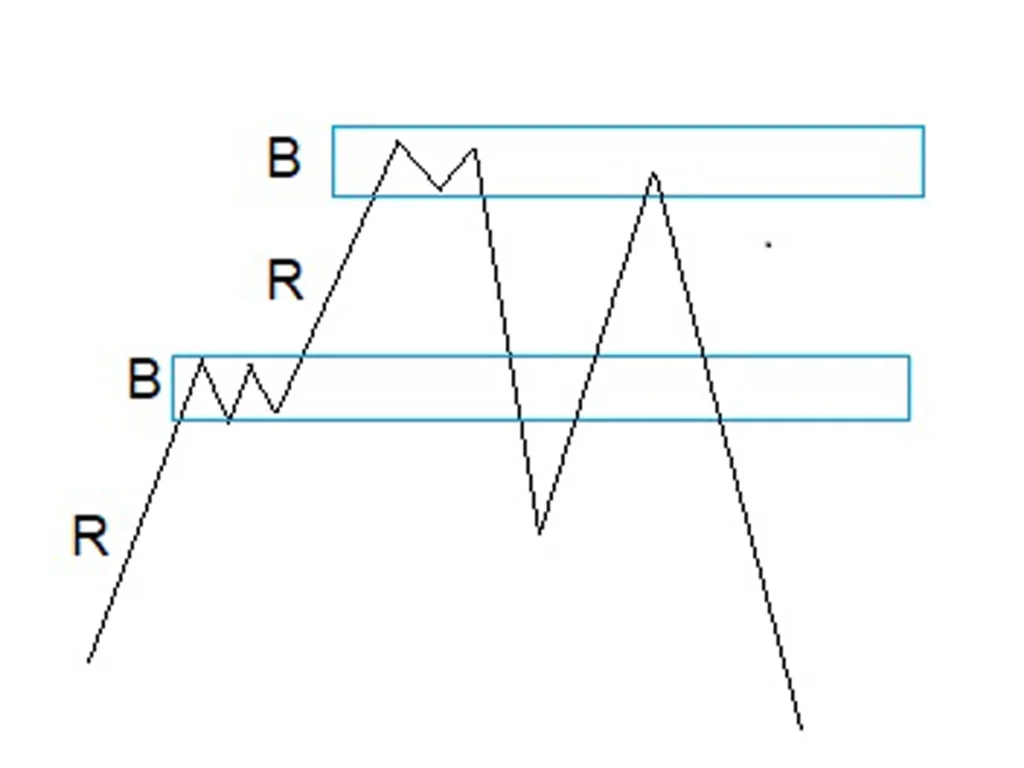

الگوی Caps

الگوی Caps یکی از الگوهای بازگشتی است که معمولا به ندرت در چارت قیمتی ظاهر میشود. دلیل نامگذاری این الگو این است که الگوی Caps تلههایی که مارکت میکرها ایجاد میکنند را به شما نشان میدهد. در این الگو ابتدا یک ساختار سه کندلی RBR یا DBR شکل میگیرد. سپس یک کندل بیس شکل میگیرید و در نهایت روند با یک کندل مومنتم برخلاف دو رالی یا دراپ قبلی حرکت میکند.

نحوه معامله با الگوی Caps

یک ناحیه از بالاترین و پایینترین قیمت کندل بیس دوم ترسیم کنید. سپس با بازگشت روند به این ناحیه، در جهت شکست وارد معامله شوید.

الگوی Swap

این الگو نشاندهنده تغییر یک ناحیه حمایتی به مقاومتی یا یک ناحیه مقاومتی به حمایتی است. هر گاه روند یک ناحیه حمایتی یا مقاومتی را بدون شکلگیری کندل بیس بشکند، در پولبک به آن در جهت شکست میتوانید وارد معامله شوید. به این حالت که در پولبک به ناحیه پوزیشن باز میکنیم، الگوی Swap گفته میشود.

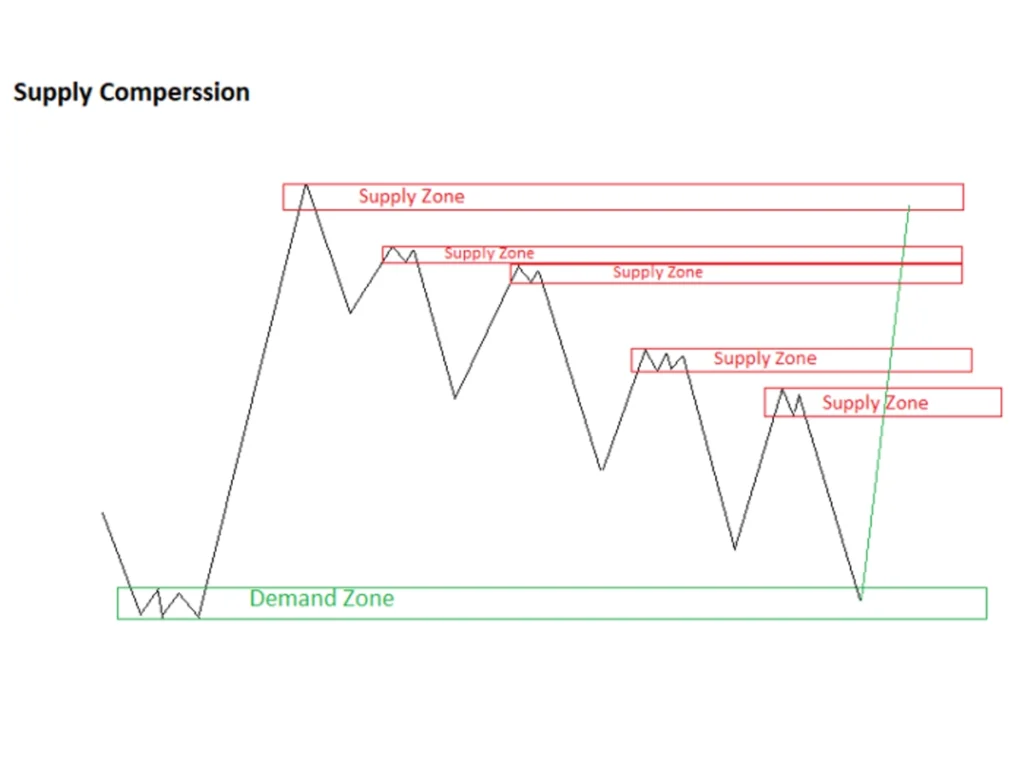

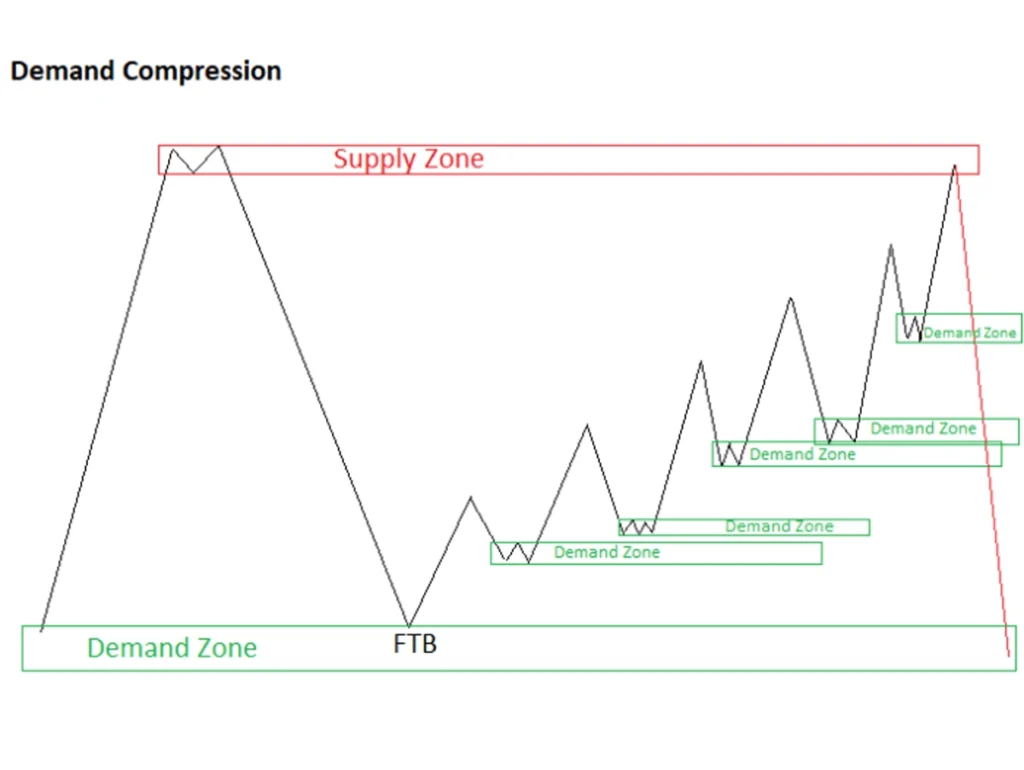

الگوی فشردگی (CP)

واژه CP مخفف کلمه «Compression» و به معنای فشردگی است. در این الگو روند در قالب سقفها و کفهای فشرده در جهت صعودی یا نزولی حرکت کرده و سپس باز میگردد. به بیانی دیگر، CP یک الگوی بازگشتی است. این الگو بین یک زون تقاضا و عرضه شکل میگیرد؛ در CP صعودی، روند پس از رسیدن به زون عرضه و در CP نزولی، روند پس از رسیدن به زون تقاضا باز میگردد.

تشخیص و نحوه معامله با الگوی CP

برای تشخیص الگو، ابتدا دو زون عرضه و تقاضا که روند بین آنها قرار دارد را شناسایی کنید. سپس بررسی کنید که ساختار کفها و سقفهای فشرده و درهم، در جهت صعودی یا نزولی ایجاد شدهاند یا خیر. در صورت مشاهده این ساختار، الگوی بازگشتی CP شکلگرفته است.

پس از تشخیص الگو، برای معامله ابتدا یک خط روند از کفهای تشکیلشده (زونهای عرضه) یا سقفهای تشکیلشده (زون تقاضا) ترسیم کنید. در ادامه پس از شکست، در پولبک به آن میتوانید خلاف روند فعلی وارد معامله شوید.

الگوی 3Drive

الگوی تری درایو (3Drive) یکی از الگوهای محبوب سبک پرایس اکشن است که در پرایس اکشن RTM نیز با ویژگیهای خاص خود از آن استفاده میکنیم.

در الگوی تری درایو، روند با ۳ سقف و کف بالاتر از هم در موجهای صعودی یا ۳ سقف و کف پایینتر از هم در موج نزولی، به سمت یک زون عرضه یا تقاضا حرکت میکند. در این الگو در واقع یک کانال شکل میگیرد که در حالت صعودی با شکستهشدن کف و در حالت نزولی با شکستهشدن سقف کانال، بهترتیب وارد معاملات فروش یا خرید میشویم.

2 نکته درباره الگوی 3 درایو در پرایس اکشن RTM

- نکته اول این است که لزوما نیاز نیست بیس مورد نظر در وسط یک حرکت RBR یا DBD باشد. این بیس میتواند برای یک RBD یا DBR باشد.

- نکته دوم این است که بعد از شکلگیری درایو یا موج سوم، برای تایید گرفتن به دنبال شکلگیری کندلهای مومنتوم باشید تا ترید مطمئنتری داشته باشید.

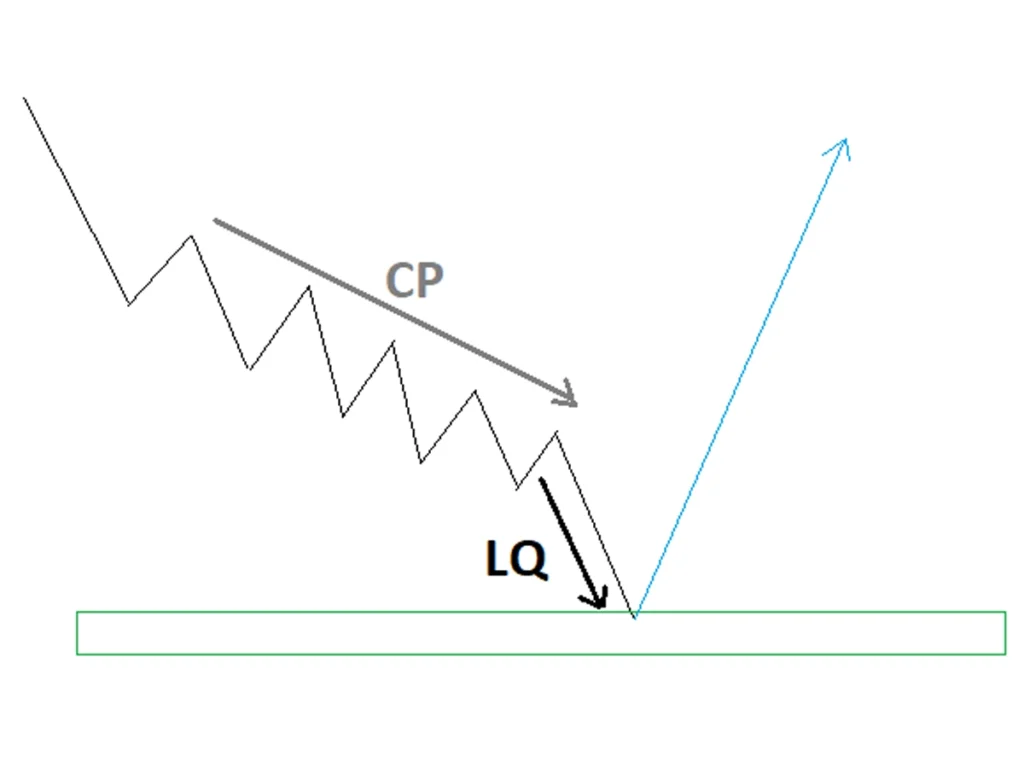

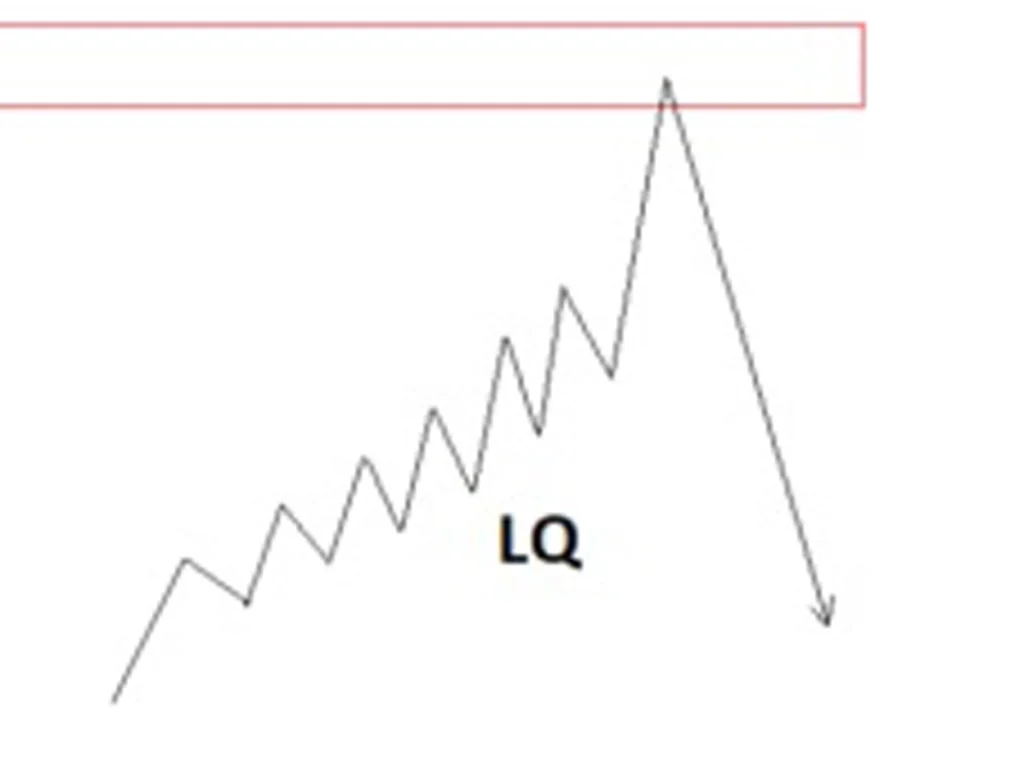

الگوی LQ

LQ مخفف عبارت «Liquidity» و به معنای افزایش نقدینگی و جهش روند است. در این الگو روند ابتدا در قالب یک الگوی CP حرکت میکند و در ادامه پس از یک جهش صعودی یا نزولی، باز میگردد. این جهش به دلیل ورود دیرهنگام معاملهگران در بازار اتفاق میافتد.

برخی از معاملهگرانی که بخش زیادی از یک روند را از دست دادهاند، از روی ترس و در انتهای روند وارد بازار شده و یک جهش صعودی یا نزولی ایجاد میکنند. اما مارکت میکرها و بازیگران بزرگ بازار که از قبل قصد بازگرداندن روند را داشتهاند، پرقدرتتر ظاهر شده و با اجرای سفارشهایشان روند را باز میگردانند.

برای معامله در الگوی LQ ابتدا مانند توضیحات گفتهشده برای الگوی یک خط روند (کانال) ترسیم کنید و سپس با شکست آن، در جهت Break وارد معامله شوید.

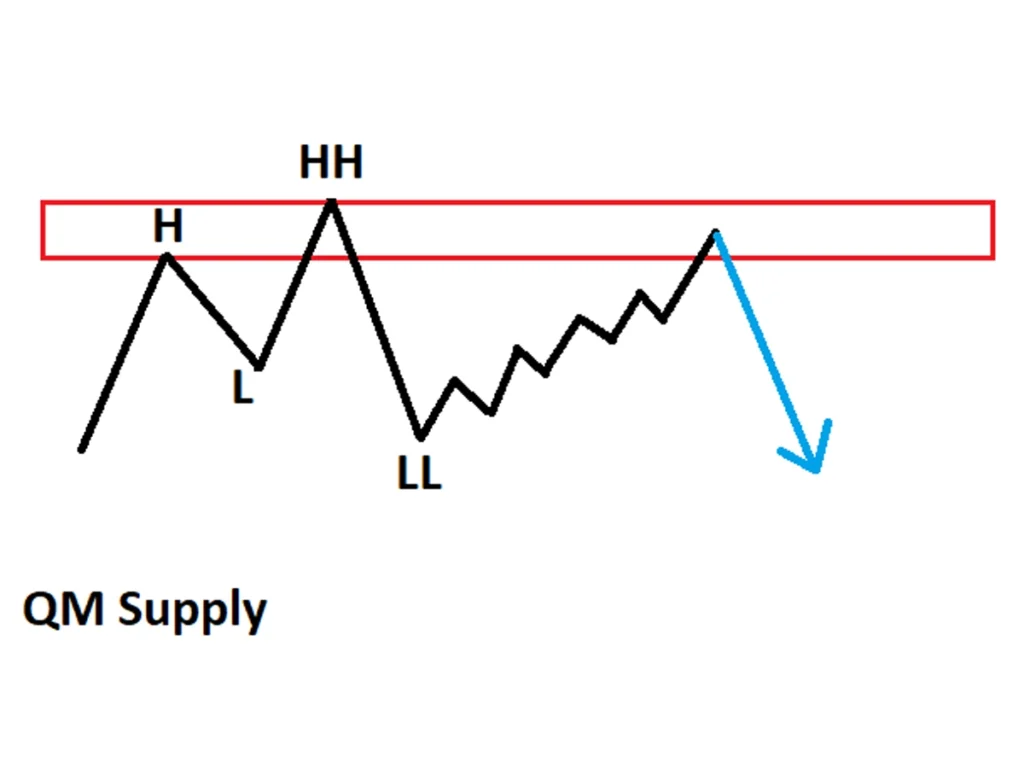

الگوی کوازیمودو QM

بهجرئت میتوان گفت پرطرفدارترین الگوی معاملاتی سبک پرایس اکشن RTM، الگوی کوازیمودو، QM یا Quasimodo است. در این الگو برای اردر فروش وقتی قیمت به یک سطح مقاومت یا عرضه (یا بیس) میرسد، ابتدا یک سقف بالاتر ایجاد میکند؛ سپس قیمت برگشت خورده و یک کف پایینتر میسازد که نشان از عرضه سنگین در بازار است. حال در برگشتی قیمت به سطح عرضه، به دنبال معاملات فروش هستیم.

این الگو به دو نوع الگوی QM عرضه یا تقاضا تقسیم میشود که در ادامه به شرح آنها میپردازیم.

الگوی QM عرضه

الگوی QM شبیه یک الگوی سر و شانه ناقص است. در QM عرضه، بازار یک سقف (High) و کف (Low) صعودی تشکیل میدهد، سپس روند صعودی ادامه پیدا کرده و شاهد تشکیل یک سقف بالاتر (Higher High) هستیم. در نهایت بازار ریزش شارپی را تجربه کرده و یک کف پایینتر (Lower Low) ایجاد میکند. نکته مهم اینجاست که در این حالت، با بازگشت روند به سطح شانه چپ میتوانیم انتظار ریزش بازار را داشته باشیم.

در QM عرضه یک ناحیه بهاندازه فاصله بالاترین قیمت سقف جدید و سقف قبلی (شانه چپ) رسم میکنیم و سپس با بازگشت روند به این ناحیه، پوزیشن Sell باز میکنیم.

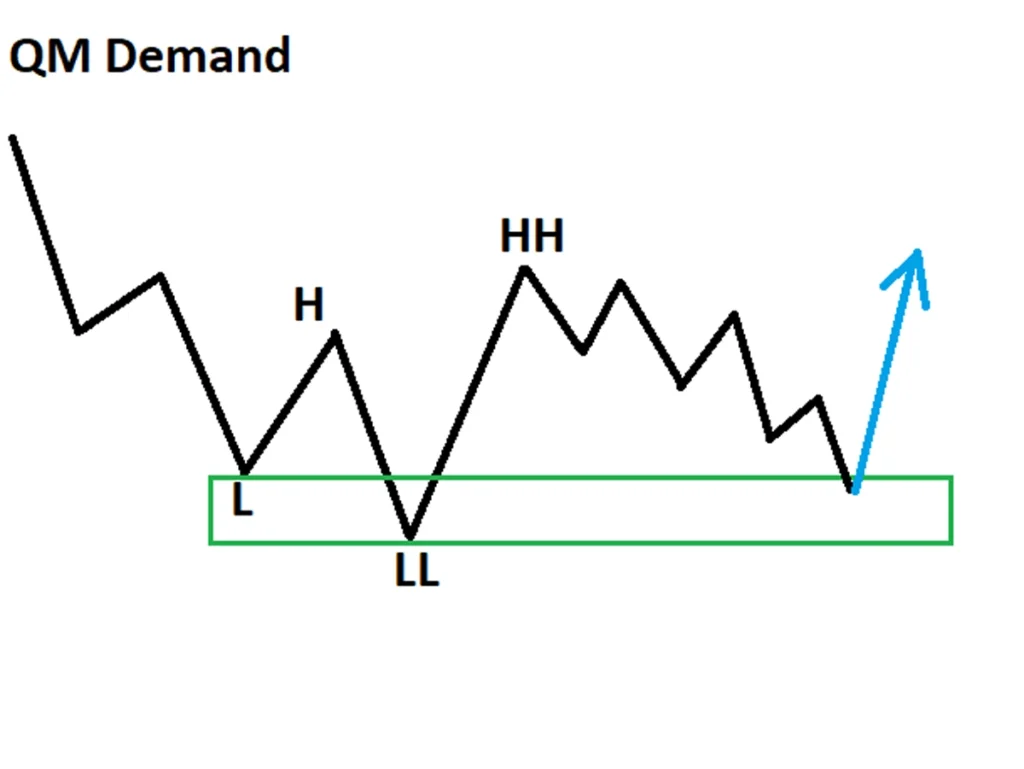

الگوی QM تقاضا

الگوی QM تقاضا کاملاً عکس QM عرضه است. در این حالت روند به ترتیب یک کف (Low) و سقف (High) نزولی شکل داده و روند نزولی ادامه پیدا میکند. بعد از آن یک کف پایینتر (Lower Low) ایجاد شده و نهایتا بازار با یک جهش قدرتمند به سمت بالا حرکت میکند و یک سقف بالاتر (Higher High) شکل میدهد. در این ساختار، با بازگشت قیمت به سطح شانه چپ، میتوان انتظار رشد دوباره بازار را داشت.

برای معامله با این الگو ابتدا بهاندازه فاصله پایینترین قیمت کف جدید و کف قبلی (شانه چپ) یک محدوده ترسیم میکنیم و سپس با بازگشت روند به این ناحیه، پوزیشن Buy باز میکنیم.

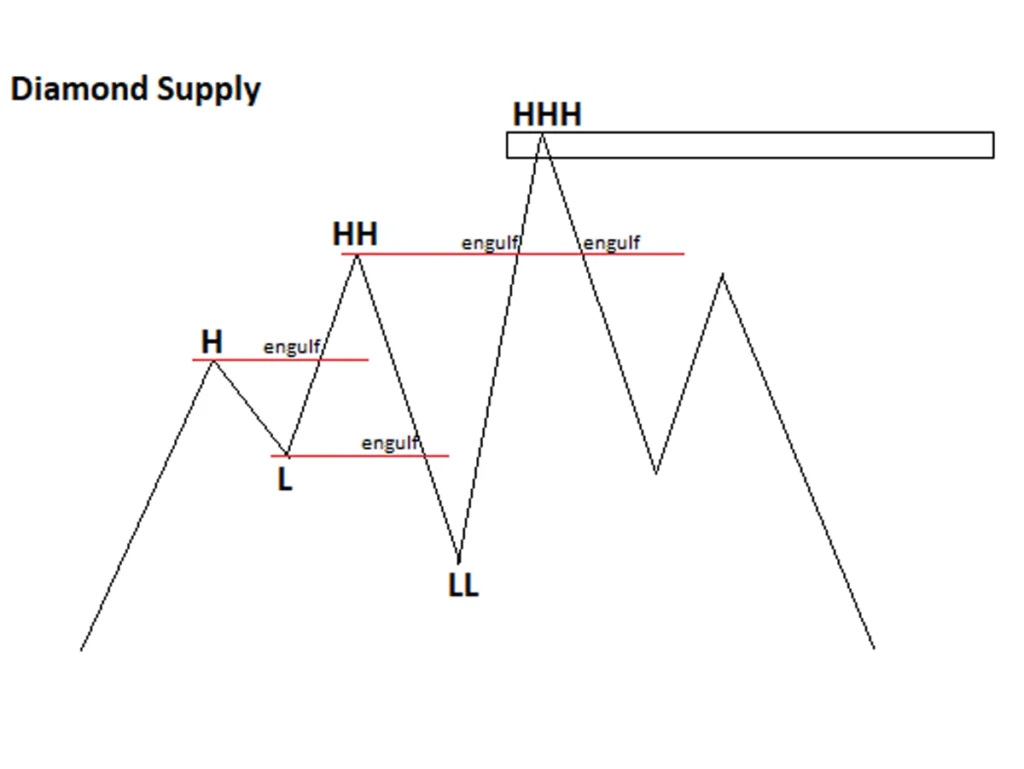

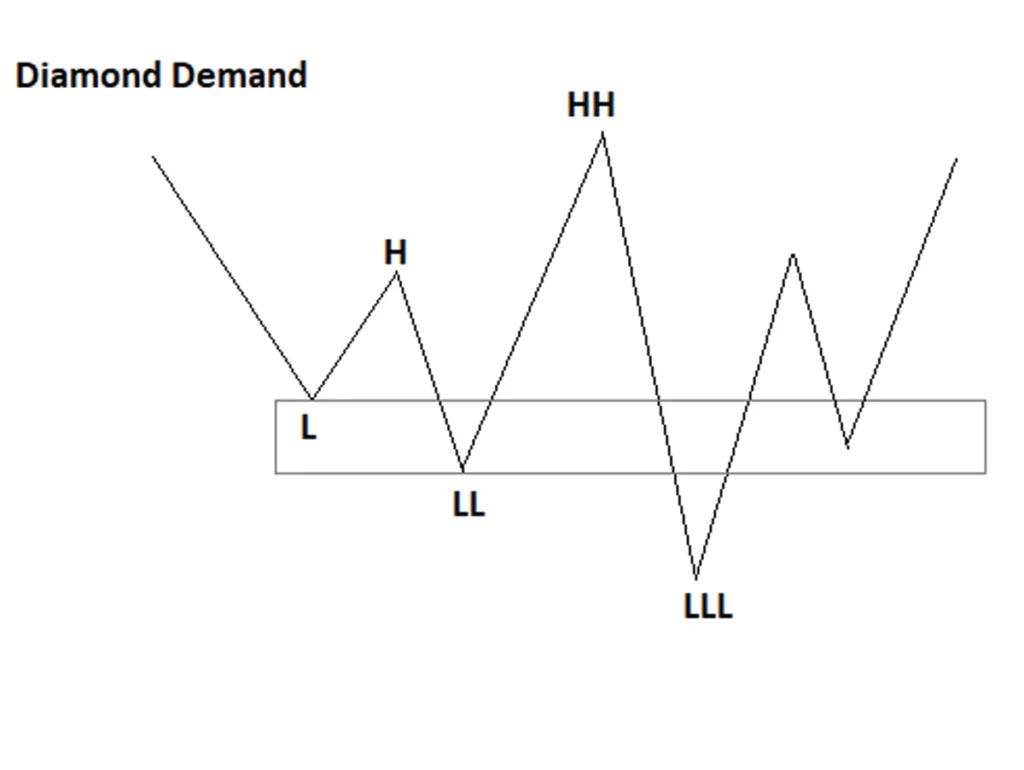

الگوی الماس (Diamond)

برای فهم بهتر این الگو باید از الگوی QM کمک بگیریم. فرض کنید الگوی QM برای فروش در حال شکلگیری است؛ اما وقتی یک کف پایینتر میزند، در برگشت به ما فرصت فروش نمیدهد و یک سقف بالاتر میسازد. در اینجا بسیاری از خریداران و فروشندگان گیج شده و به حرکت بعدی بازار مشکوک میشوند. برای همین در این نقطه باید دست نگه داشت تا ببینیم شاید الگوی الماس در حال شکلگیری باشد.

در الگوی الماس ابتدا چند سقف بالاتر و چند کف پایینتر بهطور همزمان شکل میگیرند و در انتها چند سقف پایینتر و چند کف بالاتر؛ در واقع گنگی بازار از همین ساختار پیچیده و غیرعادی است. الگوی الماس در واقع نسخه نقض (Fail) شده الگوی QM است. در این ساختار ابتدا یک الگوی QM شکل میگیرد.

این الگو نیز به دو نوع الگوی الماس عرضه و تقاضا تقسیم میشود.

الگوی الماس عرضه

در الماس عرضه ابتدا یک الگوی QM عرضه شکل میگیرد و سپس روند با حرکت به بالای ناحیه بین دو سقف، مجدد در جهت نزولی حرکت میکند. در نهایت روند پس از پولبک به ناحیه بین دو سقف، به جهت نزولی خود ادامه میدهد.

در این الگو پس از فراتر رفتن از دو سقف و مجدداً حرکت نزولی، در پولبک به محدوده بین دو سقف پوزیشن Sell باز میکنیم.

الگوی الماس تقاضا

در الگوی الماس تقاضا برعکس الماس عرضه، پس از شکلگیری یک الگوی QM و حرکت روند به زیر ناحیه بین دو کف، روند در جهت صعودی حرکت میکند.

در این الگو نیز همانند الماس عرضه، در پولبک به ناحیه بین دو کف پوزیشن Buy باز میکنیم.

الگوی Can Can

الگوی کن کن در واقع ترکیب دو الگوی Caps و الگوی فشردگی و حتی به نوعی QM و انگالفینگ است و یکی از قویترین الگوهای پرایس اکشن RTM با نرخ برد (Win Rate) بالاست؛ چراکه در اصل چند تاییدیه میگیرد:

اول این که یک بیس باید شکسته یا انگالف شود، سپس قیمت به آرامی و با فشردگی به حرکت ادامه دهد، سپس قیمت به سطح عرضه اولیه (Fresh Zone) برگردد. این تاییدیهها در کنار هم یک الگوی قدرتمند برای فروش میسازند.

برای معاملات خرید نیز باید دقیقا برعکس همین ستاپ را عمل کنید.

تاثیر عوامل مختلف بر قدرت و اجرای تریدها در پرایس اکشن RTM

حالا که مفاهیم و انواع الگوهای ترید RTM را بهطور کامل بررسی کردیم، تقریبا به انتهای آموزش RTM رسیدهایم و نوبت آن است که بدانیم تاثیر عوامل مختلف بر قدرت و اجرای تریدها چگونه است.

تاثیر تایم فریم: هرچه تایم فریم یک ناحیه بالاتر باشد، قدرت و اعتبار آن ناحیه و تحلیل الگوها برای تایم فریمهای پایینتر بیشتر خواهد بود؛ یعنی قدرت و اعتبار نواحی در تایم فریم هفتگی، روزانه و 4 ساعته بیشتر است.

بعد از پیدا کردن نواحی، برای پیدا کردن نقاط ورود مناسب به معامله و تشخیص الگوها باید به تایم فریمهای 1 ساعته، 15 دقیقه و 5 دقیقه بروید؛ یعنی ابتدا نواحی را در تایم فریم بالا به دست آورید و سپس در تایم فریمهای پایینتر به دنبال نقاط ورود خوب به معامله بگردید.

کندل خروج از بیس یا ناحیه: هرچه کندل خروج از بیس یا نواحی عرضه و تقاضا قویتر و با مومنتوم بیشتری باشد، اعتبار آن کندل برای شروع حرکت جدید (رالی یا دراپ) بیشتر است و با اطمینان بیشتری میتوان به معامله موردنظر ورود کرد.

Fresh بودن ناحیه: هرچه بیس یا ناحیه قبلی بازار (که محل تجمع سفارشها و شروع یک عرضه یا تقاضای بزرگ بوده است) تازهتر باشد و هنوز هیچ واکنشی به آن داده نشده باشد، احتمال موفقیت ترید برای آن بیس یا ناحیه بیشتر خواهد بود؛ یعنی احتمال موفقیت FTB بهمراتب بیشتر از 2TB و 3TB است.

تعداد کندل در واکنش به ناحیه: در زمان ورود قیمت به ناحیه عرضه و تقاضا، هرچه تعداد کندلهای ماندگاری در ناحیه کمتر باشد و شاهد کندلهای بیس کمتر باشیم و زودتر کندلهای مومنتوم ببینیم، قدرت آن ناحیه بیشتر است؛ یعنی سفارشهای روی ناحیه توانستهاند قیمت را خیلی سریع حرکت دهند و یک رالی یا دراپ را شروع کنند. در غیر این صورت ناحیه ضعیف عمل کرده و توانایی پرتاب قیمت را ندارد و باید منتظر تاییدهای بیشتر ماند.

مروری بر آموزش پرایس اکشن RTM در این مقاله

برای این که بهتر از این مقاله استفاده کنید، خلاصهای از آموزش RTM و روند اجرای تمرینات و تریدها را برایتان آماده کردهایم. توصیه اکید ما این است که سعی کنید مقاله آموزش سبک RTM را چندین بار مطالعه کنید تا با زوایای پنهان آن آشنا شوید. مطمئنا یادگیری چنین سبکی با یکبار مطالعه امکانپذیر نخواهد بود.

- ابتدا تسلط خود را در پیدا کردن کندلهای بیس و مومنتوم بالا ببرید تا بتوانید هر کندل بیس و مومنتوم را در بازار بهدرستی تشخیص دهید.

- حال سعی کنید مجموعهای از کندلهای مومنتوم و بیس را پیدا کنید که تشکیل یک حرکت رالی یا دراپ دادهاند. در واقع در این مرحله باید هر چهار حالت حرکتی RBR ،RBD ،DBD و DBR را در بازار بهراحتی تشخیص دهید.

- سپس تسلط خود را در تشخیص انواع نواحی عرضه و تقاضا، سطوح واکنش (Reaction Zone)، سطوح تازه (Fresh Zone)، سطوح چرخش (Flipping Zone) و برخوردهای اول و دوم (FTB ،2TB و…) بالا ببرید.

- این مرحله بسیار برای شما مهم است. در این مرحله سعی کنید از میان 10 الگوی معاملاتی پیشنهاد شده، تعدادی را که با آنها بیشتر ارتباط برقرار کردهاید را انتخاب و بسیار زیاد تمرین کنید. اصلا لازم نیست تمام 10 الگو را ترید کنید. الگوهای زیاد تریدهای شما را بسیار بیکیفیت میکند. پیشنهاد ما این است که نهایتا 3 یا 4 الگو را انتخاب و روی آنها کاملا مسلط شوید.

نقشهراه RTM؛ برای تسلط بر این سبک چه منابعی را مطالعه کنیم؟

ادامه مسیر شما در سبک RTM مراجعه به اساتید و صاحبنظران این سبک است. از بزرگترین اساتید RTM میتوانیم به ایف میانته، ردسورد، بن هور، اسنیفر، هانزو، سالیوان، منصور ساپاری و نورا اشاره کنیم که بیشک نام ایف میانته بهعنوان خالق و بنیانگذار سبک RTM در مقایسه با دیگر اساتید پررنگتر است.

در مرحله دوم میتوانیم دیدگاه و سبک ردسورد را به دلیل نظریات متفاوت در اینگالفینگ، دیدگاه بهتری بدانیم. بهطورکلی، مسیر یادگیری زیر را برای کسب دانش عمیق در حوزه RTM به شما توصیه میکنیم:

- جزوات و دورههای ایف میانته

- آموزشهای رد سورد

- جزوات و آثار سالیوان

- دورههای منصور ساپاری

- دورههای نورا

سخن آخر

آموختیم که در سبک پرایس اکشن RTM برای ورود به معامله، ابتدا نواحی مهم عرضه و تقاضا را شناسایی میکنیم و سپس متناسب با الگوهایی که در زمان برخورد روند با این نواحی شکل میگیرند، معامله میکنیم.

برخلاف پیچیدگیهایی که در ابتدا ممکن است به آن بر بخورید، این سبک خوانش بازار را برای شما راحتتر میکند و پس از تسلط بر آن بهراحتی میتوانید حرکتها و الگوهای پرتکرار بازار را تشخیص داده و از آنها کسب سود کنید؛ چراکه تنوع ستاپهای معاملاتی این سبک به شما کمک میکند مفهوم و علت بسیاری از حرکات بازار را درک کنید.

در نظر داشته باشید که RTM نیز مانند سایر سبکهای معاملاتی مزایا و معایب خاص خود را دارد و برای تسلط به این سبک لازم است مدتزمان قابل قبولی را برای آموزش آن در نظر بگیرید. تمامی الگوهایی که در این مقاله بررسی کردیم، برای معامله کاربرد دارند؛ اما به هیچوجه پیشنهاد نمیکنیم صرفا با مشاهده هرکدام از آنها در بازار سریع وارد معامله شوید و لازم است با آموزش بیشتر و بکتست، ظرافتهای معامله با این سبک را یاد بگیرید.

امیدواریم از آموزش پرایس اکشن RTM از مجموعه آموزشی دلتا کالج نهایت استفاده را برده باشید. سبک RTM پرایس اکشن یکی از محبوبترین سبکهای معاملاتی حال حاضر بازار فارکس و ارزهای دیجیتال است.

فراموش نکنید که با آموزش RTM میتوانید ضررهای خود را کاهش و سودهایتان را افزایش دهید، پس آن را جدی بگیرید و بسیار تمرین کنید.